【PR】この記事には広告を含む場合があります。

「つみたてNISAの銘柄は何を基準に考えれば良いんだろう」「証券会社が多すぎてどこが良いのか分からない」このような悩みを持っている方は多いのではないでしょうか。

初めての資産運用であれば、失敗したくない気持ちもつのり、不安に感じてしまうものです。

そこで今回は、つみたてNISAのおすすめ銘柄と証券会社について調べました。

この記事を読むと、あなたに合う証券会社がみつかり、将来の資産を増やしてくれる銘柄に出会えます。また、つみたてNISA口座は一度開設すると、ほかの証券会社に移設するのに手間がかかってしまうため、本記事の注意事項を参考に、使いやすい証券会社を選んでみてください。

つみたてNISAのおすすめ銘柄3選

つみたてNISAのおすすめ銘柄は以下の3つです。

- 全世界の株式に一括投資「eMAXIS Slim全世界株式(オールカントリー)」

- 米国の選りすぐりに投資「eMAXIS Slim 米国株式(S&P500)」

- リスクを減らしたい方は「eMAXIS Slim バランス(8資産均等型)」

将来の成長が期待でき、なおかつ継続的に購入されている銘柄をピックアップしました。

それぞれの特徴を解説しますので、見ていきましょう。

全世界の株式に一括投資「eMAXIS Slim 全世界株式(オールカントリー)」

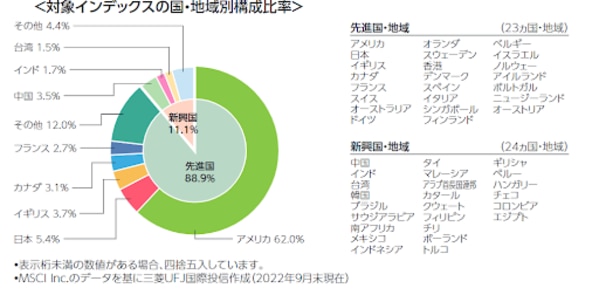

「eMAXIS Slim 全世界株式(オールカントリー)」は、日本を含む先進国と新興国の株式に投資できる銘柄です。

構成比を見ると、先進国23か国と新興国24か国の合計47か国で組まれており、アメリカが62%に次いで日本が5.4%となっています。

引用:三菱UFJ国際投信

記事掲載時はアメリカ株が優秀と判断されていますが、時代の変化と共に最適な構成比に組み替えてくれるため、一年後にはまったく違った構成比になる可能性もあります。

また、運用実績を見ると、基準価額・純資産総額も順調に上昇しているため、多くの方が定期購入されているのが分かります。

定期購入されている方が多いと繰上償還の可能性が低くなるため、将来のリスクを軽減できるとも言えるでしょう。

引用:三菱UFJ国際投信

繰上償還は、信託期間が終了するまえに運用期間が終了することで、繰上償還の日に強制的に換金されます。

予期せぬタイミングで換金となるため、状況によっては損する可能性があります。

「eMAXIS Slim 全世界株式」は全世界の株式に分散投資し、繰上償還の可能性が低いため、リスクも抑えつつリターンが望めるオールマイティな銘柄です。

米国の選りすぐりに投資「eMAXIS Slim 米国株式(S&P500)」

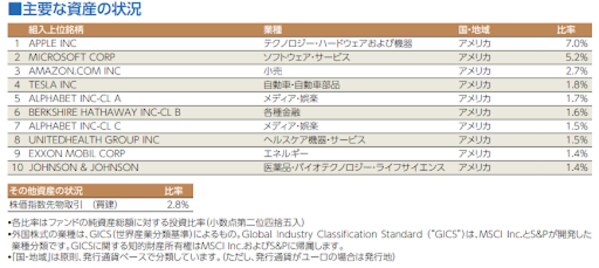

eMAXIS Slim 米国株式(S&P500)はアメリカの有名な指数のS&P500に連動していて、選りすぐりの米国株に投資する銘柄です。

S&P500とはアメリカの優秀な企業500社を時価総額で加重平均し数値化したもので、年平均約10%の上昇率を記録しています。

構成比を見ると、appleやmicrosoft、amazon等の有名企業が約15%組み込まれています。

アメリカの優秀な企業は継続的な売上と利益を確保しているため、株主に安定した還元があります。

引用:三菱UFJ国際投信

運用実績を見ると、基準価額と純資産が順調に上昇しているため、「eMAXIS Slim 米国株式(S&500)」も人気が高く繰上償還のリスクを軽減できます。

引用:三菱UFJ国際投信

「eMAXIS Slim S&P500」は米国株に特化した銘柄のため、分散投資という観点からは、リスクは少し増えますが、基準価額の上昇率が高く、攻めの投資として大本命な銘柄と言えるでしょう。

リスクを減らしたい方は「eMAXIS Slim バランス(8資産均等型)」

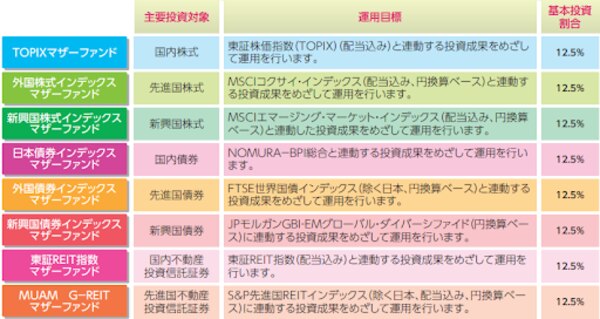

「eMAXIS Slim バランス(8資産均等型)」は日本株、先進国株、新興国株、日本債券、先進国債券、新興国債券、日本不動産、先進国不動産の8つの金融資産に投資する銘柄です。

公式:三菱UFJ国際投信

「eMAXIS Slim バランス」は、ほかのおすすめ銘柄よりも基準価額の上昇率は低いですが、バランスよく分散投資をしているため、リスクを極限まで減らした鉄壁の銘柄と言えるでしょう。

つみたてNISAおすすめ証券会社ランキング

つみたてNISAのおすすめ証券会社ランキングは以下の通りです。

- 豊富なポイントが使えるSBI証券

- 楽天経済圏の方は楽天証券

- Pontaポイントが貯まるauカブコム証券

つみたてNISAの新規口座開設数が高く、なおかつ付与されるポイントが使いやすい証券会社をピックアップしました。

それぞれ特徴を解説しますので、ぜひご覧ください。

1位 豊富なポイントが使えるSBI証券

SBI証券は「Tポイント」「Pontaポイント」「dポイント」「Vポイント」「JALマイル」の5つのポイントが使えるのが特徴です。

また、SBI証券でつみたてNISA口座を開設するメリットは以下の4つです。

- 188本の商品ラインナップ

- クレジットカードによる積立設定での最大2%ポイント還元

- 毎日積立や毎週積立などの積立コースが選べる

- 住信SBIネット銀行と提携で金利アップ

2位 楽天経済圏の方は楽天証券

楽天証券は楽天経済圏で使える「楽天ポイント」の獲得と使用が可能です。

また、楽天証券でつみたてNISA口座を開設するメリットは以下の4つです。

- 楽天キャッシュ、楽天カード決済で0.5%楽天ポイント還元

- 楽天ポイントでつみたてNISA投資が可能

- 186本の商品ラインナップ

- 楽天銀行と提携で優遇金利

楽天ポイントが貯まりやすく、使いやすい楽天経済圏を頻繁に活用する方におすすめです。

3位 Pontaポイントが貯まるauカブコム証券

auカブコム証券は「Pontaポイント」の獲得と使用が可能です。

また、auカブコムでつみたてNISA口座を開設するメリットとして、

- 185本の商品ラインナップ

- aupayカードの積立決済で1%ポイント還元

- auの投資信託保有で最大0.1%ポイント付与

- 投資信託保有で最大0.24%ポイント付与

過去に「aupayカードでつみたて決済すると最大5%Pontaポイント還元」がau/UQmobile回線をお持ちの方限定で実施されていました。

今後もau/UQmobile回線限定のキャンペーンが実施される可能性があります。

そのためau/UQmobilue回線を契約している方や、Pontaポイントを頻繁に使用される方におすすめです。

つみたてNISA銘柄の選び方

つみたてNISA銘柄の選び方は以下の3つです。

- 運用コストが低水準のインデックスファンドが選べるか

- 全世界の銘柄に分散しているのか

- 純資産が100億円以上あるか

選び方を間違えると将来の資産が大きく異なるため、ぜひご覧ください。

運用コストが低水準のインデックスファンドが選べるか

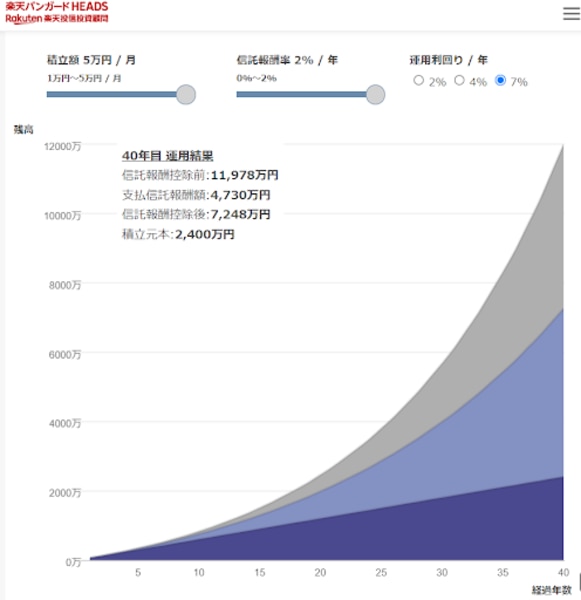

つみたてNISAは長期投資が前提になるため、運用コストが低水準のインデックスファンドをおすすめします。

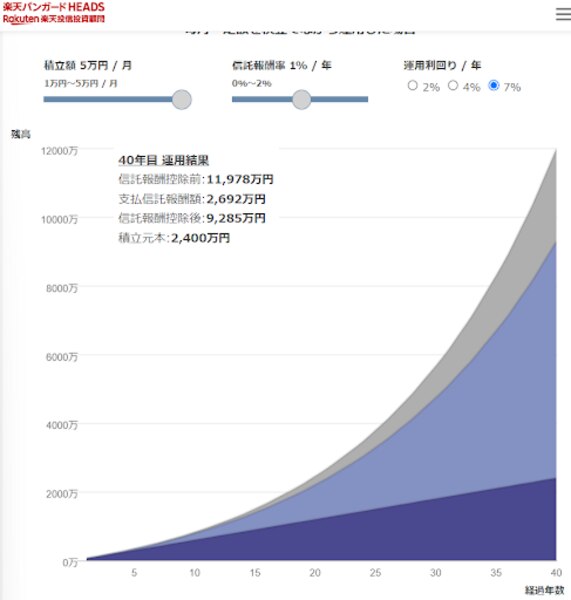

なぜなら、運用コストが1%違いで、最終的に手元に現金が多く残るからです。

下記の表は信託手数料1%の違いをグラフにしています。グラフを見ると信託報酬控除後の金額が大きく異なり、将来の資産の違いが一目で把握できます。

引用:楽天バンガードHEADS

全世界の銘柄に分散しているか

投資の基本は分散投資です。

「国内外株式」「国内外債券」「国内外不動産」等、全世界に分散投資している銘柄をおすすめします。

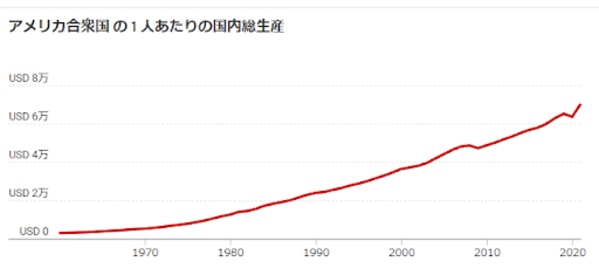

20年以上の長期保有が可能な場合は、米国株式100%の構成比もおすすめします。

アメリカ経済は現在も常に成長しているためリスクが回避できます。

15年未満の場合は幅広く分散投資して、極力リスクを軽減しましょう。

引用:Data Commons

純資産が100億以上あるか

純資産が100億円以上ある銘柄をおすすめします。

純資産が少ないと繰越償還の可能性があり、繰越償還されると、計画通りの運用が不可能です。

繰越償還とは、信託期間が終了する前に、投資信託の運用を停止することで、信託期間が終了時には、強制的に換金されます。

強制的に換金されてしまう日が暴落日の場合はリスク回避が容易ではありません。

失敗しない証券会社の選び方

失敗しない証券会社の選び方は以下の3つです。

- 取扱ファンド数が豊富かどうか

- 1,000円以下から投資信託の購入が可能かどうか

- コンビニやファーストフード店で使えるポイントかどうか

それぞれ解説しますので、一緒に見ていきましょう。

取扱ファンド数が豊富かどうか

つみたてNISAの取扱ファンド数が豊富な証券会社を選択しましょう。

つみたてNISAの取扱ファンドが少ない証券会社を選択した場合、保持したいファンドの取扱がない可能性があります。

保有したいファンドを決めてから、そのファンドの取り扱いがある証券会社の口座開設をおすすめします。

「SBI証券」「楽天証券」「auカブコム証券」は3社とも取扱ファンドが180以上あるため、先に証券会社を決めたい場合はこの3社がおすすめです。

証券会社にはそれぞれ特色があり、米国株式の取引を優遇していたり、日本株の単元株未満の取引を優遇していたりします。

つみたてNISAを資産運用のメインにする方は、つみたてNISAで購入できる銘柄が豊富な証券会社を選びましょう。

1,000円以下から投資信託の購入が可能かどうか

つみたてNISA対象の投資信託の購入が1,000円以下から購入可能な証券会社を選択しましょう。

毎日つみたてや毎週つみたてが可能な証券会社がありますが、もし最低購入額が10,000円の場合、つみたてNISA枠の年間40万円の投資金額をはるかに超えてしまいます。

うまく運用できる証券会社を探している方には、SBI証券と楽天証券をおすすめします。

100円から投資が可能なため、細かい時間の分散投資が可能です。

コンビニやファーストフード店で使えるポイントかどうか

証券会社でもらえるポイントが、近くのコンビニや頻繁に行くファーストフード店で使えるポイントの証券会社を選びましょう。

使い勝手が悪いポイントを選んでしまうと、そのポイントを使うために、面倒な手続きが必要な場合があります。

頻繁に使用する店舗でも貯まるポイントが使える証券会社なら、無理なくポイントが貯められて、貯まったポイントで投資ができるため、効率良く資産運用ができます。つみたてNISAを始めるときの注意点

つみたてNISAを始めるときの注意点は以下の3つです。

- 1個人に1口座しかもてない

- 元本保証がなく元本割れのリスクがある

- 始めるタイミングは年始がベスト

それぞれ解説しますので、投資を始める前に確認しましょう。

1個人に1口座しか持てない

つみたてNISA口座、およびNISA口座は1個人に1口座しか開設できません。

また、一度開設してしまったNISA口座は1年間ほかの金融機関に移管できません。

さらにNISA口座を移管するために必要な申請には決まったタイミングがあり、いつでも容易に移管できる訳ではないのです。

NISA口座を開設する前に、今の金融機関でよいか比較検討すると良いでしょう。

元本保証がなく元本割れのリスクがある

つみたてNISAに限らず、金融資産への投資は少なからずとも元本割れのリスクがあります。

では、元本割れのリスクがない銀行預金が安全かというと、銀行預金はインフレの影響で価値が下がるため、安全とは言い切れません。

大事なことは、複数の金融資産を保有して、さまざまなリスクから資産を守ることです。

始めるタイミングは年始がベスト

つみたてNISAを始めるタイミングは年始がベストです。

つみたてNISAは毎月33,333円のつみたてをすると、年間約40万円になり、非課税を最大限に活用するためにも、年始に始めるのをおすすめします。

年始で始めるタイミングを失った方でも、増額設定やボーナス設定を活用して、年間40万円の投資が可能なため、年始に始められなくても悔やむ必要はありません。金融知識を豊富にしてつみたてNISAで資産運用始めよう

この記事では、つみたてNISAのおすすめ銘柄とおすすめ証券会社を紹介しました。

おすすめ銘柄としては、運用コストが低水準のインデックスファンドで、なおかつ全世界に幅広く分散投資されている、純資産総額が100億以上の銘柄です。

また、失敗しない証券会社の選び方としては、取り扱いファンドが多く、使い勝手の良いポイントがある証券会社がおすすめです。

老後資金や結婚資金、子供の教育資金など、将来の必要になるお金をつみたてNISAで効率良く資産形成しましょう。