サラ金のおすすめはどこ?

日本貸金業協会によると令和5年7月末時点で1,020の金融会社が貸金業登録を行なっています。

ひと口にサラ金と言っても全国で貸金業を行える事業者がこれだけいるわけです。借りるならどこがいいのか迷ってしまいますよね。

この記事ではCM等でも評判の大手消費者金融のサラ金から中堅規模のサラ金まで、どこがいいのかおすすめできるポイントをわかりやすく解説します。

関連記事

- 自己破産後でも借りれる消費者金融・即日キャッシング!破産後1年で融資OKの所はある?

- 審査が甘い・ゆるい・必ず通るカードローンはある?即日融資も可能なおすすめの借入先

- 街金は最後の砦の神金融!自社審査で融資可能な優良街金一覧【全国対応】

- 中小消費者金融一覧141社!独自審査でブラック即日OKの審査甘い極甘審査ファイナンスは?

- どうしても10万円必要!審査がどこも通らない場合の対処法と注意点

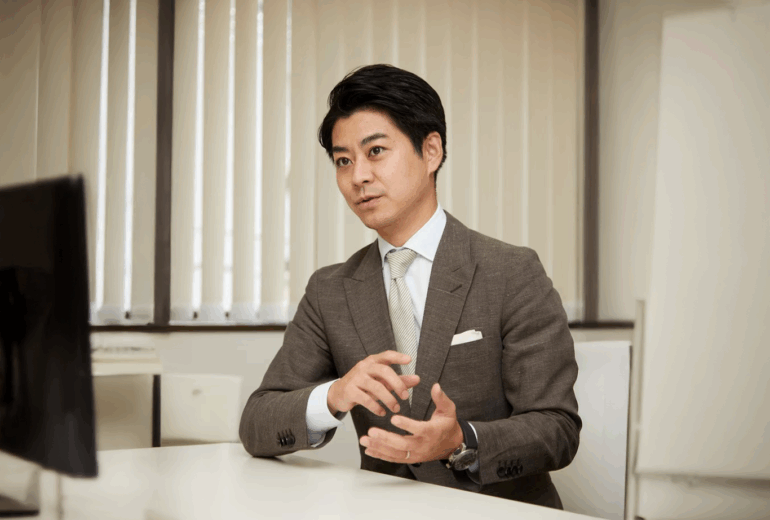

実際に選ばれているサラ金は?独自アンケート調査によるランキング

実際に選ばれている消費者金融はどこなのか。

当サイトではカードローン利用者420人を対象に、独自にインターネットによるアンケート調査を実施しました。

利用者の多かった消費者金融を順に並べると、結果は以下の通りでした。

- プロミス

- アコム

- アイフル

- レイク

- SMBCモビット

アンケート結果からはプロミスとアコムが消費者金融の中では頭ひとつ抜けて利用者が多く「2強」と呼べる状況が見てとれます。

その後を独立系のアイフル、SBI新生銀行グループのレイクが追走しています。

5位のSMBCモビットは現在はプロミスと同じSMBCグループの三井住友カード株式会社の運営となっています。

SMBCグループで消費者金融の1位と5位を占めている点からも、一番選ばれている消費者金融系カードローンはプロミスと言って良いでしょう。

サラ金おすすめランキング【当サイト調べ】

ランキング1位:プロミス

| 実質年率 | 借入限度額 | 審査時間 | 融資まで |

| 年率2.50%~18.00% | 1〜800万円 | 最短3分(※1) | 最短3分融資も可能(※1) |

※初回30日間無利息はメールアドレス登録とWeb明細利用の登録が必要です。※他社ご利用の方でも審査可能ですがお客様のご状況によってご利用いただけない場合もございます。※お申込み時間や審査によりご希望に添えない場合がございます。

大手消費者金融の2023年3月期決算で最も審査通過率(新規顧客成約率)が高かったのがプロミスです。

プロミスは初回借入日の翌日から30日間無利息のサービスを実施しています。

初回30日間無利息は他社が契約日の翌日からですが、プロミスは借入日の翌日からです。

初回お借入の翌日から30日間無利息でご利用いただけるサービスです。

引用元:30日間無利息サービス|はじめてのご利用|プロミス公式サイト

つまりプロミスで契約だけしておいて、実際にお金を借りたのがしばらく後だったとしても、お金を借りた日の翌日から30日間無利息の適用になります。

初回の無利息期間を1日も無駄なく使えるのが他社にないプロミスのメリットです。

Webで申込み、口座振替による返済を選べばカードレスで郵便物なしのWeb完結取引も可能です。

- 初回30日間無利息が無駄にならない

- 誰にもバレないで借りれる

- アプリやLINEチャットなどのサービスも充実

プロミスはバレないで借りれるなど、サービス面でも人気がある消費者金融系カードローンです。

ランキング2位:アコム

免許証だけ・パスポートだけでも申込可能。

初回は最大30日間金利0円。提携コンビニATMで24時間借入・返済できます。審査が不安な方におすすめ。

| 実質年率 | 借入限度額 | 審査時間 | 融資まで |

|---|---|---|---|

| 2.4%~17.9% | 800万円 | 最短20分 | 最短20分融資も可能 |

※他社借入中の方も審査可能ですが、お客様のご状況によってご利用できない場合もあります。※お借入れ総額により収入証明書(源泉徴収票等)が必要となる場合があります。

大手消費者金融の2023年3月期決算の資料では2番目に審査通過率(新規貸付率)が高かったのがアコムです。アコムは「はじめてのアコム」というように1社目のカードローンに選ばれることが多いので審査通過率が高いようです。

初めての方なら契約日の翌日から30日間金利0円の無利息サービスの適用が受けられます。

アコムでのご契約がはじめてのお客さまに適用いたします。「ご契約日の翌日」から30日間が金利0円適用期間となります。「お借入日の翌日」ではございませんのでご注意ください。

引用元:【アコム公式】30日間金利0円(無利息)サービス|カードローン・キャッシングならアコム

さらに最短20分で審査結果回答があり、振込による即日借り入れも可能です。

ローンカードは自宅への郵送かアコムの自動契約機での受取が選べます。自動契約機でのカード受取なら審査通過後に近くの自動契約機ですぐにカード発行されて受け取れます。

アコムの自動契約機は全国各地に757店舗(※2023年2月時点)。土日でも借入やローンカード受取ができます。

また審査通過からの契約手続きの際、カード受取方法を「カード不要」とすれば、振込で借入と返済を行うカードレス取引も可能です。

アコムは手続きがわかりやすく即日お金を借りたい人に人気です。

ランキング3位:アイフル

初回最大30日間金利ゼロ円。1000円単位で借入OK(※2)で必要な分だけお金を借りられる。来店不要。無人契約BOX内の電話応対も可能。年齢20歳~69歳までの方が審査対象。

| 実質年率 | 借入限度額 | 審査時間 | 融資まで |

|---|---|---|---|

| 3.0%〜18.0% | 800万円 | 最短18分 | 最短18分融資も可能 |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。※他社借入中の方も審査可能ですが利用状況によっては契約できない場合があります。※2:一部CD/ATMでのご利用は10,000円からとなります。

アイフルは大手消費者金融の中では唯一、銀行の系列に属さない独立系消費者金融です。

2019年には大手消費者金融審査通過率ランキングでも1位を取っていましたが、近年は徐々に審査が厳しくなっている印象です。

アイフルも初回最大30日間金利ゼロ円の無利息サービスを実施しています。

はじめてアイフルと無担保キャッシングローンをご契約されるお客様は、最大30日間 金利0円!

引用元:キャッシングローン|アイフル公式サイト

アコム、プロミス等、他の大手で過去に借りた経験があり、他社では初回無利息サービスが受けられない人にはおすすめです。

ランキング4位:レイク

| 実質年率 | 借入限度額 | 審査時間 | 融資まで |

|---|---|---|---|

| 4.5%〜18.0% | 1〜500万円 | 最短15秒で審査結果を表示 | Webで最短25分融資も可能 |

レイクは初回無利息サービスに力を入れていますが、2023年3月期の審査通過率(成約率)はアコム、プロミスより低いです。

レイクの初回限定の無利息サービスは60日間無利息(Web申込み限定)、5万円まで180日間無利息、30日間無利息が選べます。

レイクの初回無利息は契約日の翌日から開始です。

レイクは無利息期間が長いため、無利息期間中にも返済日がやってきます。返済が滞った時点で無利息期間は終了となるため注意しましょう。

ご返済が滞った場合、無利息期間が終了となります。ご返済日の翌日以降、遅延損害金(年率)およびお利息を負担いただきます。

引用元:【レイク公式】選べる無利息 | カードローン・キャッシングのレイク

申込み後最短15秒で審査結果を表示することもあり、初回無利息をフルに使うには申込から即日お金を借りるのがおすすめです。

ランキング5位:SMBCモビット

| 実質年率 | 借入限度額 | 審査時間 | 融資まで |

|---|---|---|---|

| 3.0%〜18.0% | 最高800万円 | 10秒で簡易審査結果表示 | 最短即日 |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

SMBCモビットは大手カードローンで唯一成約率に関するデータが公開されていません。

ただしSMBCモビットは以前はプロミスのSMBCコンシューマーファイナンス株式会社を株主とする完全子会社でした(〜2023年3月31日)。

SMBCモビットは約57万人もの会員数があることを公表しており、実際はプロミス同様の審査通過率が出ていると推測できます。

会員数約57万人(2022年3月現在)多くの人にご利用いただいている、信頼のブランド モビットカードローンです。

引用元:SMBCモビットってどんなブランド?|SMBCモビット

SMBCモビットは大手サラ金5社の中では唯一、初回無利息のサービスがありません。

しかし10秒で簡易審査結果を表示し、ネット申込後にコールセンターに電話することで審査開始を早めてもらうことも可能です。

本審査の結果が出るまで最短15分とされていますが、申込数の多い最大手に比べると最短時間を狙いやすい印象です。

Web完結申込を利用できる場合は電話・郵送なしで誰にもバレないで秘密裏にお金を借りれます。

本当に急いでお金を借りたい人、バレないカードローンでお金を借りたい人にSMBCモビットはおすすめです。

サラ金選びのポイントは金利と信頼性・安心感、審査が通るか

当サイトの独自アンケートではサラ金を選んだポイントについても調査しました。

カードローンを選ぶ際に最も重視したことは?

- 金利

- 信頼性・安心感

- 審査が通るか

この3つがサラ金を選ぶ際にもっとも重視されています。

金利は大手サラ金では上限金利が各社でほとんど差がありません。主に初回限定の無利息サービスがどのくらいの期間あるかが焦点になります。

信頼性・安心感という点では、アコム(三菱UFJフィナンシャル・グループ)、プロミス(SMBCグループ)の大手2社はメガバンク系列の消費者金融です。信頼性・安心感ともにリードしていると言えます。

特にプロミスは三井住友銀行のATMが手数料0円で利用できます。メガバンクのATMが普通に使える安心感は大きいでしょう。

審査が通るかという点でも、2023年3月期の決算データでは1位プロミス、2位アコムとなっています。

審査が通るかどうかでも、アコム、プロミスの大手2社を選ぶメリットは大きいです。

アンケート調査概要・ランキング根拠

【調査企画】株式会社イノベーション・クルー 金融メディア運営チーム

【調査目的】カードローンの利用実態に基づいた提案を行うため

【調査方法】サーベロイド社リサーチによるネットでの回答式アンケート

【調査期間】2020年11月2日(1日のみ)

【調査地域】全国

【調査対象】過去5年以内にカードローンの利用経験がある者

【有効回答数】420名(男性:274名、女性:146名)

【年代分布】20代:87名、30代:105名、40代:112名、50代:78名、60代:38名)

サラ金の審査通過率ランキングから借入先を選ぶと不安は少ない

審査に通りやすいかで選ぶなら、大手サラ金各社の審査通過率が参考になります。

大手サラ金各社の3月の決算資料に記載の新規成約率・新規貸付率を調査してまとめた最新の審査通過率ランキングです。

大手サラ金の審査通過率ランキング

| 大手消費者金融 | 2023/3 | 2022/3 | 2021/3 | 2020/3 | 2019/3 |

|---|---|---|---|---|---|

| アコム | 39.9% | 42.1% | 41.2% | 43.6% | 44.0% |

| プロミス | 40.5% | 38.8% | 37.9% | 44.8% | 45.2% |

| アイフル | 31.9% | 32.9% | 40.1% | 43.7% | 45.3% |

| レイク | 26.4% | 36.1% | 33.8% | 30.6% | 30.1% |

| SMBCモビット | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 |

| 消費者金融全体 | 33.6% | 34.6% | 35.2% | 37.1% | 37.7% |

※レイク:SBI新生銀行2023年3月通期決算関連資料データブック無担保ローン(レイク事業)より成約率を抜粋。

※アイフル:アイフル株式会社2023年3月期期末説明会資料より無担保ローン新規成約率を算出・抜粋。

※アコム:アコム株式会社2023年3月期期末決算データブックより新規貸付率を抜粋。

※プロミス:SMBCコンシューマーファイナンス株式会社2023年3月期決算補足資料より新規顧客数成約率抜粋。

※消費者金融全体:月次統計資料(バックナンバー)|日本貸金業協会より成約率 (消費者向無担保貸付)を抜粋

審査通過率が高く新規顧客の獲得に力を入れているサラ金のカードローンなら審査にも安心感があります。

比較対象中、最新の統計となる2023年3月末時点で最も審査通過率が高かった大手消費者金融はプロミスです。

今はプロミスを中心に申込み先を選ぶのが良いでしょう。

消費者金融全体での審査通過率は33.6%です。

これを上回る審査通過率の消費者金融はよく融資を出していると判断できます。

大手企業グループのサラ金は安心してお金を借りれる

アコムやアイフルといった大手サラ金以外にも、上場企業や大企業の関連会社といった大手企業グループが運営する消費者金融も存在します。

消費者金融としての知名度は業界大手の5社に劣るものの、大手企業グループの消費者金融も安心してお金を借りれるという点からおすすめです。

その中から注目の4社をピックアップしてご案内します。

大手企業グループのサラ金おすすめ4選

ベルーナノーティスは70歳以上でも借りれる消費者金融

ベルーナノーティスはカタログ通販のプライム上場企業ベルーナの子会社が運営する消費者金融です。

ベルーナノーティスは、通信販売ベルーナ(プライム市場上場)の子会社である㈱サンステージが提供する、創業35年以上の消費者金融事業になります。

引用元:会社概要|消費者金融のベルーナノーティス【公式】

ベルーナノーティスの最大の特徴は80歳まで借入が可能な点です。年金も収入として認められるため年金受給者も申込ができます。

60歳、65歳、70歳、75歳以上、80歳まで借りられるカードローンが年齢制限でのお悩みを解決いたします。

引用元:60歳、65歳、70歳、75歳以上、80歳までお借入可能なカードローン|80歳でも借りれる|消費者金融のベルーナノーティス【公式】

インターネットが不安な方も電話で女性オペレーターがわかりやすく案内してくれます。

大手消費者金融と同様に申込当日にお金を借りる即日融資が可能な他、初回利用と完済後再度の利用は14日間無利息となるサービスも実施しています。

親会社である通販会社ベルーナの利用実績を審査基準に取り入れており、ベルーナの利用経験が多い人にもおすすめの消費者金融です。

NTTドコモのサラ金ブランド、dスマホローン

dスマホローンはNTTドコモが提供開始したスマホ完結のカードローンです。

NTTドコモ自体は消費者金融ではありませんが、dスマホローンは消費者金融事業として貸金業登録を行なって運営しています。

借入はドコモのd払いにも対応し、d払い残高へ1000円から直接借入ができます。(※2)

現金でお金が必要な時も、d払い残高に借り入れでチャージしたお金をセブン銀行ATMからスマホだけで現金の出金ができます。

d払い残高にお借入れしたお金をセブン銀行ATMからスマートフォンで24時間365日お引き出しできます。

引用元:dスマホローンとは | カードがいらないドコモのカードローン

またドコモの回線やdカードなど、ドコモのサービス利用状況に応じて最大で年率3.0%の金利優遇を受けられます。(※1)

利用にはdアカウントが必要です。ドコモ関連のサービスを利用中の方にはおすすめの準大手消費者金融です。

※1 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。※2 d払い残高をご利用いただく場合は、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。(d払い残高種別が「現金バリュー」の場合のみご利用いただけます。)「スマート家計簿 スマー簿」ご利用に基づく優遇金利は、 2024年1月25日(木)または26日(金)を最終の通常判定基準日とし、2024年2月29日(木)で適用を終了します。 ただし、最終の通常判定基準日に優遇金利条件が達成されていると判定されたお客さまにおいては、2024年3月以降も契約期間中は年率-0.5%の優遇金利を継続適用します。

au PAY スマートローンはau PAYユーザーにおすすめ

au PAY スマートローンはauフィナンシャルサービス株式会社が運営するローンサービスです。

auフィナンシャルホールディングスのグループ企業の運営で安心して利用できます。

利用にはau IDが必要ですが、カードレスで借入も返済もスマホで完結し、借入はau PAY残高に直接チャージすることもできます。

au PAY残高での支払いなら200円ごとに1Pontaポイントたまるため、ポイント還元分だけ他のカードローンよりお得に利用できます。

チャージした残高は、au PAY プリペイドカードやau PAYで全国のコンビニ・スーパーやMastercard®加盟店、au PAY加盟店などいろいろな場所で使え、お買い物200円(税込)ごとに1Pontaポイントたまります。

引用元:au PAY 残高にチャージ|お借り入れ方法 | au PAY スマートローン

注意したいのが、au PAYカードを持っている方でau PAYカードにキャッシング枠を付けている方は申込できない点です。

上限金利は年率18.0%と大手消費者金融と変わりませんが、au PAYユーザーには使いやすくメリットのある消費者金融です。

LINEポケットマネーはLINEグループの安心して借りれる消費者金融

LINEポケットマネーはLINEグループのLINE Credit株式会社が運営する消費者金融事業です。

消費者金融として大手同様の審査に加え、LINE ScoreというLINE独自のスコアリングシステムで審査を行うのが特長です。

普段からLINE PayなどLINE関連サービスをよく使っている方にはLINE Scoreによる審査加点が見込め、借入はLINE Pay残高に直接入金することもできます。

さらにLINEポケットマネーではアコムやプロミスといった大手消費者金融に対抗するサービスとして、初回契約日から30日間で発生した利息をLINE Pay残高にキャッシュバックするサービスも実施されています。

はじめての方なら新規ご契約日から30日間に発生した利息を後日、LINE Pay残高でキャッシュバック※!申込は「LINE」で完結し、書類を郵送したり、店頭やATMまで行く必要はありません。※スタンダードプラン限定・その他諸条件あり

引用元:LINEでお金が借りられる|LINEポケットマネー【公式】

またLINEポケットマネーでは最大5社、合計300万円までの借入をまとめられる貸金業法に基づく借り換えローン「LINEポケットマネー 借りかえ」も取り扱っています。

こちらはLINEスコアで契約前に金利を確認できるという他社にない特長があります。

最初にスコアリングサービス「LINEスコア」を登録すると、契約前に金利を確定します。お申込前に金利を確認できることで、他社と比較検討することができます。

引用元:商品のご案内 | LINEポケットマネー 借りかえ

LINEポケットマネーはLINEのヘビーユーザーにはおすすめの消費者金融です。

信販系カードローンは大手サラ金と同様におすすめ

信販系カードローンとは、クレジットカード会社がカードに付帯するキャッシング枠とは別に発行している、お金を借りるローン機能だけに特化して提供するサービスです。

クレジットカード会社は消費者金融をメイン事業としているわけではありません。

しかしカードに付帯するキャッシングが消費者金融と同じ貸金業法の管轄のため、ほぼ全てのクレジットカード会社が貸金業登録を行なっています。

| クレジットカード会社 | 貸金業者登録番号 |

|---|---|

| 三菱UFJニコス株式会社 | 関東財務局長(14)第00115号 |

| 三井住友カード株式会社 | 近畿財務局長(14)第00209号 |

| 楽天カード株式会社 | 関東財務局長(5)第01486号 |

| アメリカン・エキスプレス・インターナショナル・インコーポレイテッド | 関東財務局長(13)第00405号 |

| 株式会社ジェーシービー | 関東財務局長(14)第00183号 |

| 株式会社クレディセゾン | 関東財務局長(14)第00085号 |

引用元:金融庁登録貸金業者検索サービス(2023年8月時点)

クレジットカード会社が発行する信販系カードローンも広い意味では消費者金融系カードローンと同義と言えます。

信販系カードローンの中には即日融資が可能で大手消費者金融と遜色ないサービスを提供しているところもあります。

その中からおすすめできるものをいくつかご紹介します。

信販系カードローンおすすめ3選

JCB CARD LOAN FAITHは会社員・公務員におすすめ

JCBカードローンFAITHは年率4.40%〜12.50%の低金利で借り換えやおまとめにも対応するカードローンです。

日本発の唯一の国際カードブランドでもあるJCBはクレジットカード会員の審査で膨大な実績を有しており、そのノウハウを活かしてスピード審査と低金利を実現しています。

最短即日審査で申込後3営業日でローンカードが届きますが、借入予約サービスによりローンカード到着を待たずにすぐお金を借りることも可能です。

カードローン「FAITH」申し込み時に、「借入予約サービス」を希望すると、審査完了後、カードの受け取り前にご希望の金額をお支払い口座で受け取れます。

引用元:JCBのカードローン「FAITH」|カードローンならJCB

ただしJCB CARD LOAN FAITHは個人事業主の方の申込はできず、学生やパート・アルバイトの方の申込もできません。

最短即日の審査スピードと低金利がメリットですが、利用対象者の幅が狭く、やや審査が厳しい印象なのがデメリットと言えます。

会社員、公務員の方である程度の収入がある方にはおすすめできます。

ORIX MONEY(オリックスマネー)

ORIX MONEY(オリックスマネー)はオリックス・クレジット株式会社が発行する信販系カードローンです。

オリックス・クレジットは総合信販会社ですが、ローン事業や信用保証事業など大手消費者金融に近い金融サービス事業を展開しています。

ORIX MONEYはカードレスのスマホ完結カードローンで、申込から借入までWeb完結です。

カード発行がなく専用アプリで借入・返済を行うため、誰にもバレないで借りれます。

公式アプリ「ORIX MONEY」をダウンロードいただきますと、公式アプリからお借り入れ・ご返済いただけます。

引用元:ORIX MONEY(オリックスマネー) | 【公式サイト】カードローンならオリックス・クレジット株式会社

返済は口座振替と銀行振込のほか、セブン銀行ATMのスマホATM取引やインターネット返済ができます。

- 審査は最短60分と大手消費者金融と比較すると少し時間がかかること

- 10万円からの融資枠なので、最低10万円以上で審査可決する必要があること

この2点が大手消費者金融と比較した時のORIX MONEYのデメリットと言えます。

これらが特に問題にならない方にはおすすめです。

大手サラ金の審査に通るには

申込みの前に!消費者金融の審査に通らないのはこんな人

サラ金でお金を借りる申込みをする前に、注意したいことがいくつかあります。

まず、どんなに審査通過率の高いカードローンであっても絶対に審査に通らない人はいます。

以下に該当する人は申し込んでも審査に落ちるため注意しましょう。

無職、未成年、年齢オーバーなど利用条件に外れている方

消費者金融のカードローンはお金を借りる契約なので、一般的には他の契約より厳しい内容になっています。

お申込いただける方|年齢18歳以上74歳以下のご本人に安定した収入のある方

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

引用元:フリーキャッシング|消費者金融のプロミス公式サイト

プロミスの場合は申込みできる方がこのような条件になっているので、ここから外れる方は申し込んでも審査に落ちてしまいます。

利用条件に外れる方

- 無職で安定した収入のない方

- 18歳未満の方

- 75歳以上の方

こうした方はそもそも審査に通らないので注意しましょう。

2022年4月1日からの成人年齢引き下げに伴い、18歳以上の方も消費者金融へ申し込みができるようになりました。

しかし借入の申込みは申込者本人に収入があることが大前提です。

プロミスをはじめ一部の消費者金融ではお申込時の年齢が18歳および19歳の場合は、収入証明書類(給料明細や源泉徴収票等)の提出が必須となっています。

以下の条件に該当するお客さまは、収入証明書類のご提出が必要となります。

・ご希望のお借入額が50万円を超えるお客さま

・ご希望のお借入額と他社でのご利用残高の合計が100万円を超えるお客さま

・お申込時の年齢が19歳以下のお客さま

引用元:キャッシング・カードローンなら消費者金融の【プロミス】公式サイト

クレジットカードやローンの支払いに滞納がある方

消費者金融のカードローン契約は返済能力が重視されるため、現在クレジットカードの支払いやローンの返済に滞納がある方もカードローンの審査には通りません。

延滞するとカードローンの審査に通らなくなるローンの支払いには以下のものがあります。

審査に通らなくなる滞納

- クレジットカードの支払い(ショッピング・キャッシング・リボ払い・分割払い等の全ての支払い)

- 車、住宅等の各種ローン

- 携帯端末などの割賦販売の支払い

- 日本学生支援機構の貸与型奨学金の返済

カードローンの審査では指定信用情報機関(CIC、JICC、全国銀行個人信用情報センターのいずれか)に申込者データを照会することが法律で義務付けられています。

この指定信用情報機関には消費者金融や銀行以外にも、クレジットカード会社や信販会社、リース会社などの金融会社も加盟しています。

| 指定信用情報機関 | 主な登録事業者 |

|---|---|

| CIC | 消費者金融、クレジットカード会社、携帯電話事業者 |

| JICC | 消費者金融、クレジットカード会社、信販会社、金融機関、保証会社、リース会社 |

| 全国銀行個人信用情報センター | 銀行、信用金庫、政府系金融機関、信用保証協会、保証会社 |

これら3つの指定信用情報機関は交流ネットワーク(CRIN、FINE、IDEAなど)を結んでおり、延滞などの情報はすぐに相互に共有されます。

CRIN(Credit Information Network)とは、当社および全国銀行個人信用情報センター、株式会社日本信用情報機構の三機関間で行っている交流ネットワークです。それぞれの信用情報機関が保有する信用情報のうち、延滞に関する情報および各信用情報機関にご本人が申告した本人確認書類の紛失盗難に関する情報などを交流しています。

引用元:信用情報の交流|信用情報とは|指定信用情報機関のCIC

指定信用情報機関に加盟する会社のうち一つでも返済状況に問題があれば信用情報に事故情報として記録が残るため、カードローンの審査にも通らなくなります。

支払いの滞納がある人はお金がない状況で大変ですが、カードローンの審査に通るにはひとまずどうにかして延滞を解消しなくてはなりません。

奨学金の返済の滞納もサラ金の審査に通らない

日本学生支援機構(JASSO)の貸与型奨学金の返済は他のローンや支払いとは趣旨が異なりますが、日本学生支援機構では奨学金滞納者が多重債務に陥るのを防ぐためとして、全国銀行個人信用情報センターに加盟し延滞者の情報のみを登録しています。

延滞者への各種ローン等の過剰貸付を抑制し、多重債務化への移行を防止することは、教育的な観点から極めて有意義であるとの提言を受け、延滞者に限って、その情報を個人信用情報機関へ提供する

引用元:個人信用情報機関への個人情報の登録について – JASSO

このため、奨学金の返済に延滞があっても消費者金融の審査には通らなくなります。

ローンの支払いのためにカードローンでお金を借りたい方は、返済を滞納してしまうと借りれません。他社返済費用を借りるなら、返済期日を過ぎて滞納してしまう前に借りるのが鉄則です。

カードローンを利用して他社返済費用を借りたい方は、返済が少しでも遅れてしまう前に申込むようにしましょう。

過去5年以内に債務整理をしている方

過去5年以内に自己破産、個人再生、任意整理等の債務整理を行った方は銀行や大手消費者金融のカードローン審査には通りません。

指定信用情報機関に債務整理の情報は異動情報として5年間記録され、記録が残っている間は審査に通らないのです。

債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等

契約日2019/9/30以前:当該事実の発生日から5年を超えない期間(ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年を超えない期間)

契約日2019/10/1以降:契約継続中及び契約終了後5年以内(ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年以内)

引用元:信用情報の内容と登録期間 | 日本信用情報機構(JICC)

ただし、5年以内に債務整理を行った方でも中小の消費者金融であれば、返済能力が充分にあると判断できればお金を貸してくれるところもあります。

過去に債務整理などを行った場合でも利用できますか?

お客様の現状を考慮して審査をさせていただきます。

引用元:よくあるご質問|キャッシング・消費者金融のフクホー【公式】

債務整理経験者は銀行や大手消費者金融に借入申込みをして審査に落ちてしまう前に、最初から中小の消費者金融に申込みをしたほうがよいでしょう。

サラ金のカードローン審査に通るコツは?

申込みの前に支払いの滞納がないか確認する

現在の支払い状況に延滞がある方は消費者金融の審査にはまず通りません。

なんらかの事情ですでに返済能力を超えた借金があると判断されてしまうためです。

現在、他社のご返済が遅れている方はご契約出来ません。

引用元:新規お申込みフォーム/キャッシング・消費者金融アロー公式サイト

ちゃんとした収入があり返済能力はあると思っている人でも、うっかり何かの支払いを忘れてしまっていたらダメです。

クレジットカードの支払いなどに延滞がないか確認してから申込みをするのがおすすめです。

申込み時の入力ミスに注意する

申込み時の入力ミスでカードローンの審査に落ちる方も少なくありません。

よくあるのが連絡先のメールアドレスの入力ミスです。

メールアドレスが間違っていると審査結果やお知らせ等の連絡が届かないため、些細なミスでありながらわりと致命的なミスに繋がります。

これで実際に審査落ち扱いになってしまうケースは非常に多いので注意が必要です。

必要最小限の少なめの借入希望額で申込む

消費者金融での借入希望額は3万円〜10万円程度にするのがおすすめです。

ご自身の収入や他社借入状況などから、返済能力に対して無理のない範囲の金額での申込みであれば、審査には通りやすくなると言えます。

逆に貸金業法で定められている総量規制(年収の3分の1まで)以上の金額で借入を希望すると、審査に通らないか低い限度額に抑えられての審査可決になりがちです。

すでに借金まみれでカツカツな人なのか、一時的に支払いに困っているだけの人なのかでは、お金を借りたい状況には変わりなくとも、貸金業者が受ける印象は大きく違います。

「一時的に支払いで不足している分だけお金を借りたい」というスタンスで、借入希望額は必要最小限に抑えて申込みましょう。

クレジットカードの代金引き落としが17万円あるけど銀行口座には7万円しかない。そんな時に不足分の10万円借りたいといったスタンスです。

5万円融資と100万円の融資ではどちらが慎重に審査を行うかは明白です。お金を貸す側にとっては、貸す金額が大きくなるほど資金回収にリスクを感じ、キチンと返済できる人なのか知りたくなるものですよね。

他に借入があれば他社借入状況はなるべく正確に記入する

現在すでに他の消費者金融やクレジットカードのキャッシングでお金を借りている方は、利用明細や会員専用サイトを見て現在いくら借りているかをきちんと確認して他社借入状況に記入するようにしましょう。

他社借入金額に記入するのは現在借りている金額(借入残高)だけでOKです。

他社カードローンの契約限度額やクレジットカードのキャッシング枠の金額(融資枠の金額)でなくて大丈夫です。

貸金業者は他社借入状況を指定信用情報機関での照会で件数・金額まで仔細に確認できます。

借入状況の申告に嘘がないか、実際と大きく食い違っていないかを確認するための設問でもあるので、正確に記入されている方が審査時の心象は良いです。

他社借り入れあっても借りれる消費者金融はあります。他社借入状況は不安になったり嘘をついたりせず正確に記入しましょう。

サラ金の審査に通るか不安な場合は?

サラ金各社の「お試し診断」をやってみよう

消費者金融系カードローンの審査が不安なら、まずは各社公式サイトにあるお試し診断を試してみるのをおすすめします。

例えばアイフルの「1秒診断」では匿名で年齢、年収、雇用形態、他社借入金額の4項目のみで借入可能か、おおよその診断ができます。

申込み前のお試し診断

- プロミス 「お借入シミュレーション」

- アコム「3秒診断」

- アイフル「1秒診断」

- レイク「お借入れ診断」

お試し診断では他社での延滞の有無など個人信用情報に関わる情報は考慮されません。

しかし年収や他社借入金額などについては審査に通るかどうか、およその判断はできます。

大手で借りれない人は中小サラ金がおすすめ

アコムで審査に落ちた!審査が甘い中小のサラ金で借りたい!

そんな方に役立つ全国の中小消費者金融一覧をまとめました。

アコムなどの有名な大手サラ金は貸金業者の中では本当にごく一部で、多くの中小貸金業者は全国各地で小規模の街金として営業を行っています。

中小貸金業者は大手と違い、審査に独自基準を持った個性的な会社が多いのも特長です。

来店必須のところや提出書類が多い等、大手の審査とは勝手が違う部分もありますが、どうしてもお金を借りたい時にはありがたい存在です。

全国の主な中小消費者金融一覧

| 中小消費者金融 | 営業地域 | 代表番号 |

|---|---|---|

| キャネット | 北海道 | 011-242-9822 |

| ビアイジ | 北海道、青森、岩手、秋田、山形、岡山、島根、広島、山口、福岡、佐賀、長崎、熊本、大分、宮崎、鹿児島 | 0120-22-0010 |

| ライフティ | 東京(全国対応) | 03-5291-4520 |

| MOFF | 東京(全国対応) | 03-5806-5959 |

| エイワ | 神奈川(全国対応) | 045-312-3550 |

| ライオンズリース | 愛知(全国対応) | 052-582-5566 |

| アロー | 愛知(全国対応) | 052-353-9900 |

| AZ | 京都 | 075-821-7800 |

| フクホー | 大阪(全国対応) | 0570-666-294 |

| スペース | 大阪 | 072-226-6868 |

| プラン | 大阪(全国対応) | 06-6630-0911 |

| いつも | 高知(全国対応) | 088-880-0088 |

| セントラル | 愛媛(全国対応) | 089-941-3838 |

安心して借りれる中堅サラ金おすすめ5選

フクホーは創業50年の老舗中堅消費者金融

大阪・難波にて創業50年を迎える業界でも老舗の中堅消費者金融です。

フクホーは審査にあたって提出書類や電話でのヒアリングが多いことで知られています。

申込者にとっては対応がやや面倒ですが、水商売で収入があっても不安定な方や金融ブラックの方でも書類や状況ヒアリングを通じて融資できる可能性をくみ取って審査してくれる、ありがたい貸金業者でもあります。

過去に債務整理などを行った場合でも利用できますか?

お客様の現状を考慮して審査をさせていただきます。

引用元:よくあるご質問|キャッシング・消費者金融のフクホー【公式】

申込はネットで全国対応しており、契約書類もセブンイレブンのマルチコピー機ですぐ受け取れ、手続き自体はスムーズです。

エイワは対面与信重視の中堅消費者金融

エイワは横浜に本店があり創業から40年以上を経ている老舗の中堅消費者金融です。

全国各地に25店舗を展開していますが、エイワでは対面与信をモットーとしており契約時に一度は近くの店舗に来店しなくてはなりません。

申込はネットから行えますが、店舗のない一部の県(福井県、島根県、鳥取県、高知県、沖縄県)にお住まいの方は申込を受けられません。

金融ブラックや他社借入が多い方の融資の相談にも乗ってくれ、お金が借りれずに困っている方の駆け込み寺的な存在の消費者金融です。

他社で断られたのですが、借りられますか?

現在の状況をご確認させて頂き、ご融資を検討します。また、「借入診断」にて簡単な項目の記入でお借入れについて診断頂けます。

引用元:よくあるご質問 | キャッシング・消費者金融のエイワ

金利は実質年率が貸付金額10万円未満は19.9436%、10万円以上17.9507%と、消費者金融として融資できる上限に近い金利です。

契約時は必要書類と印鑑を用意して、心して店頭に向かいましょう。

プランは大阪の中小消費者金融

プランは大阪の梅田と難波に店舗を持つ中小消費者金融で、創業から20年近い歴史があり貸金業登録も7回更新の安心して借りれる街金です。

店舗は大阪のみですが融資の申込はネットで全国対応しており、1万円〜50万円の間で融資を行っています。

他社で審査否決された人でもプランではブラックでも借りれるという口コミが多く、金融ブラックの方や収入が少ないなど属性の良くない方でもリスクをとって融資している印象です。

ただし金利は実質年率15.00%~20.00%で、10万円以内の借入だと年率20%になります。

利息制限法で定める上限金利ギリギリであり、アコムなどの大手よりも高い金利です。

無事に審査通過して借りることができても、真っ先に返済を進めた方が良い貸金業者です。

いつもは全国対応の中小消費者金融

いつもは高知県の株式会社K・ライズホールディングスが行っている消費者金融サービスです。

1993年の設立後は長い間高知県内でのみ融資を行う地元密着型の街金でしたが、現在はネットを活用した全国対応の融資を行っています。

ただしローンカードの発行はなく、借入方法は銀行振込による融資に限られます。

Q.コンビニで借入れできますか?

A.対応しておりません。銀行口座へのお振込みのみとなります。カード発行はございません。

引用元:よくある質問|いつも -itsumo-

いつもは中小消費者金融の中では審査結果回答が比較的早く、他社で延滞等がなければ他社借入件数が多くても総量規制の枠に余裕があれば借りれると評判です。

大手で申込ブラックになって借りれない人などに向いている中小消費者金融です。

キャネットは北海道で大手で借りれない人におすすめ

キャネットは札幌市に本社を置く中小消費者金融です。

支店は旭川、函館、帯広、苫小牧等すべて道内にあり、原則として北海道内にお住まいの方を対象に融資しています。

当社のサービスは、原則として北海道内にお住まいの方を対象としております。

引用元:キャネット(公式サイト)| 消費者金融

新規の方は借入限度額5万円〜50万円、年率15.0%~20.0%となっています。

来店なら最短30分で契約完了できますが、ネットやFAXで申し込んだ場合は契約に3〜7日程度かかります。

専業主婦の方も配偶者の同意があれば申込可能で、この辺りは中小消費者金融らしく融通が効く印象です。

北海道にお住まいの方で大手消費者金融で審査に落ちたなど、借りれないで困っている方にはおすすめです。

中堅・中小の消費者金融であっても、大阪のフクホーのように創業50年を誇る老舗もあります。

貸金業法による厳しい管理のおかげで中小でも大手と同様に安心してお金を借りれます。

まとめ:消費者金融のおすすめと審査通過率ランキング

この記事のまとめ

- 最新データで現在最も審査通過率が良いのはプロミス

- 現在クレジットカードや各種ローン、奨学金等の支払いに滞納があると審査には通らない

- 入力ミスに注意し、必要最小限の借入希望額で申込みをする

- 審査が不安な方はカードローン各社のお試し診断でおよその感触がつかめる

- すでに大手の審査に落ちた方、金融ブラックの方は中小の消費者金融へ

すでにプロミスで借りている方は、次点で審査通過率の良いアコム、アイフル等が良いでしょう。

プロミス、アイフルは契約完了後、全国のセブンイレブンにあるセブン銀行ATMであればスマホアプリをローンカード代わりにして借入や返済が行えます。

また中小消費者金融はアコムのような大手とは顧客層を棲み分けて営業していますが、ただ単に審査が甘いわけではありません。

中小消費者金融でも審査に落ちる条件はいくつもあり、街金でも審査に通らない人はいます。

どのような条件だと街金でも借りれないのかは把握しておくと良いです。

街金になりすましているヤミ金業者もいるので、大手の審査に落ちて焦ってしまい、ヤミ金に申込をして個人情報を流してしまわないように注意が必要です。