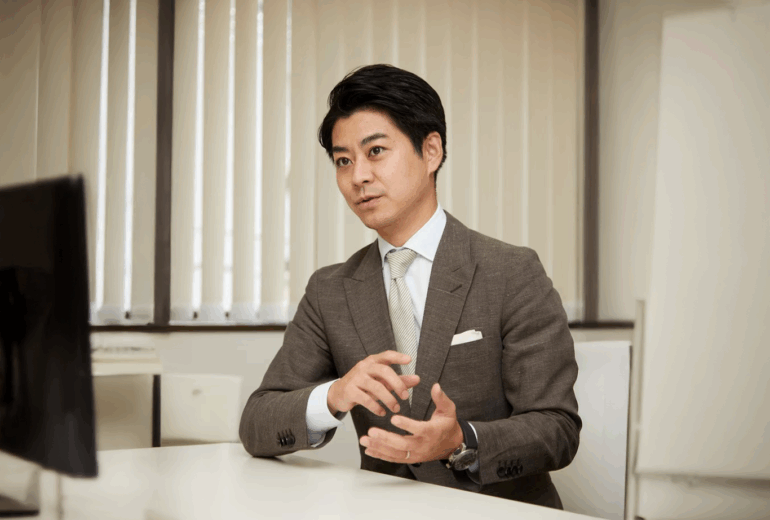

嫁にバレないようにお金を借りたい…。

消費者金融でお金借りるのを会社の人に知られるのは絶対イヤだ…。

旦那に知られずに内緒で今すぐ5万円借りたい…。

安心してください。

親や同居の家族、会社の人に内緒でバレないでお金を借りれるカードローンはいくつもあります。

バレずに借りるにはどのカードローンを選び、どう利用すればよいのか。わかりやすく解説していきます。

関連記事

- 在籍確認なしの中小消費者金融おすすめ5選!独自審査でWeb完結のキャッシング

- 審査が甘い・ゆるい・必ず通るカードローンはある?即日融資も可能なおすすめの借入先

- 街金は最後の砦の神金融!自社審査で融資可能な優良街金一覧【全国対応】

- プロミスの在籍確認なし会社に電話なしのバレないキャッシングを徹底検証

- どうしても10万円必要!審査がどこも通らない場合の対処法と注意点

内緒で借りれるバレないカードローンおすすめ5選

プロミスは誰にもバレずに即日融資で借りられる

プロミスは申込時に書面の受取方法を「Web明細」で登録すると自宅に書類は送られません。

書面の受取方法を「Web明細」でご登録いただいた場合は、原則、書類をお送りすることはありません。(お支払に遅れが生じ、お客さまとご連絡が取れない場合は除きます。)

引用元:よくあるご質問|プロミス公式サイト

ローンカードは無人契約機での受け取りができます。さらにアプリローンを利用すればカードなしでも借入と返済ができます。

勤め先確認のための会社への電話連絡も原則行わないため、誰にも知られずに借入ができます。

プロミスは即日融資も可能で、誰にも内緒で急いでお金を借りたい時に最もおすすめです。

プロミスVisaカードならクレジットカードとして届くのでバレない

プロミスのカードローンとクレジットカードが1枚になった「プロミスVisaカード」が登場しました。

このカードはプロミスの審査完了後に発行申込をするクレジットカードですが、三井住友カード名で簡易書留郵便(転送不要)で自宅に郵送されます。

プロミスのローンカードとして使えるのにSMBCコンシューマーファイナンスではなく、親会社の三井住友カードから本物のクレジットカードとして届くため、自宅で家族に見られても借入がバレる可能性はまずありません。

プロミスの利息支払とコンビニ・スーパーでのスマホのVisaのタッチ決済で貯めたVポイントをプロミスの返済にも充当できるのでお得です。

プロミスで借入を考えているならメリットのあるクレジットカードです。

実はバレずに借りれる三菱UFJ銀行カードローンバンクイック

三菱UFJ銀行のカードローン、バンクイックはローンカードが自宅への郵送以外に、近くの三菱UFJ銀行の店舗にある無人のテレビ窓口で土日も直接受け取れます。

ローンカードをテレビ窓口受取すれば自宅に郵送物なしです。

テレビ窓口でカードをお受け取りの場合は、ご自宅や勤務先への書類の送付はありません。郵送で契約やカードのお受け取りをご希望の場合は、書類をご自宅へ郵送します。

引用元:カードローン「バンクイック」のよくあるご質問 | 三菱UFJ銀行

会社へ勤務先確認の電話連絡はあるものの、銀行からの電話です。

「投資信託の案内だった」「三菱UFJのクレジットカードを申込んだ」等の言い訳が無理なくできるため、周囲にはお金を借りるとは怪しまれにくいです。

さらに銀行口座なしでローンカードだけでATM取引で借入・返済ができ、通帳に取引記録が残りません。

三菱UFJ銀行ATMのほかに提携コンビニATM(セブン銀行ATM・ローソン銀行ATM・イーネットATM)が手数料無料で使えます。

バンクイックカードさえ誰にも見られないよう管理すればまずバレません。

また三菱UFJ銀行の普通預金口座をお持ちの方(「口座あり」ボタンから申し込み)で、運転免許証またはマイナンバーカードでオンライン本人確認を実施される場合は、カードレスもお選びいただけます。

家族にバレたくない。金利の低いカードローンで借りたい。そんな方に三菱UFJ銀行カードローンバンクイックはおすすめできます。

アコムは内緒でお金を借りるのに好適

アコムはローンカードを自宅郵送以外に自動契約機で受け取るか、スマホアプリでカードなし取引かを選べます。

在籍確認の会社への電話連絡も原則実施しないことを明記しており、会社に知られずに借りたい場合も安心です。

勤務先に在籍確認の電話がかかってきますか?

原則、実施しません。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

引用元|【アコム公式FAQ】勤務先に在籍確認の電話がかかってきますか?|カードローン・キャッシングならアコム

楽天銀行など通帳を発行しないネット専業銀行の口座で利用すれば、家族に通帳を見られてバレるリスクもありません。

誰にもバレないで今すぐお金を借りたい時におすすめです。

SMBCモビットはローンカードをコンビニでも受け取れる

SMBCモビットはWeb完結申込だとカードレスで郵便物なしで借りれます。

一方でモビットカードを使っての取引では、カードの受取を近くの三井住友銀行のローン契約機やコンビニ受取などを選べます。

モビットカード受取後の借入・返済は通帳のないネットバンクの銀行口座からの振込がおすすめです。

審査の際に勤務先に電話がかかってくることも原則ありません。

原則、ご自宅やお勤め先へ確認のご連絡は行っておりません。

※審査を進めるにあたり確認が必要となる場合、事前にお客さまの同意を得たうえでご連絡いたしますので、ご安心くださいませ

引用元|FAQ詳細|SMBCモビット公式サイト

モビットカードさえ見られなければ銀行・コンビニのATMで誰にもバレずにお金を借りられます。

カードローンの借金がバレる7つのケース

カードローンでお金を借りていることが家族や周囲の人にバレてしまうケースは大きく7つあります。

それぞれの原因と対策を確認していきましょう。

バレる原因1:ローンカードを見られて借入がバレる

財布の中に入れていたローンカードを何かの拍子に家族や会社の同僚などに見られてバレるケースは意外に多いです。

特に消費者金融のローンカードは各社とも券面の質感やデザインが簡素で地味すぎるため、余計に怪しまれやすい傾向があります。

アコムで借りた経験のある人ならアコムのローンカードを見ればひと目でわかるものです。借入経験者に見られるのが一番良くありません。

ローンカードを見られて借入がバレるのを防ぐ方法には以下の3つがあります。

- ローンカードなしのカードレスで取引できるカードローンを選ぶ

- ローンカードのデザインがクレジットカードと同様のものを選ぶ

- 銀行カードローンでキャッシュカードにローン機能を付与できる所を選ぶ

ローンカードなしのカードレス取引はスマホアプリで振込依頼やATM取引を行います。ローンカードを持たなくて済むなら持たない方がバレるリスクは少なくなります。

またプロミスVisaカードのようにカードローンとクレジットカードが1枚で使える一体型のクレジットカードなら見られてもバレることはありません。

こうしたクレジットカードと変わらないデザインのローンカードなら見られても言い訳や誤魔化しが利くので安心です。

銀行カードローンの場合、三井住友銀行やみずほ銀行はキャッシュカードにローン機能を付与することができます。

ただしこの場合、借入や返済の記録が通帳に記帳されてしまうので、通帳を誰にも見られないように注意する必要があります。

バレる原因2:自宅に届いた郵便物を見られてバレる

カードローン会社から自宅へ郵送されてきたローンカードや利用明細が家族に見られて借金がバレてしまうケースです。

これはカードレス取引やWEB明細の利用により、自宅へ郵送物なしにすることで防止できます。

カードレス取引ができるのがベストですが、ローンカードの発行が必要な場合は自宅以外でローンカードの受取ができるカードローンを選びましょう。

自動契約機のある消費者金融系カードローン(アコム、プロミス、アイフル、レイク)はお近くの自動契約機でローンカードを受け取ると自宅への郵送はありません。

プロミスとSMBCモビットは三井住友銀行の店舗内ローン契約機でもローンカード受取ができます。

さらにSMBCモビットはローンカードのコンビニ受取も可能です。

コンビニ等でモビットカードの受取ができるようになりました!契約時の自宅宛郵送物なし!モビットカードは、ゆうパックでご指定のコンビニ等に到着

引用元|コンビニ等でカード受取|借りる|SMBCモビット

銀行カードローンでは三菱UFJ銀行カードローンバンクイックが三菱UFJ銀行銀行の店舗内にあるテレビ窓口でローンカードの受取が可能です。

信販系カードローンでは三井住友カード カードローンはローンカードが必要な場合も三井住友カードのクレジットカードと同様に届けられます。

郵便物として自宅に届いても家族には「クレジットカードが届いた」と堂々と言い訳ができます。

バレる原因3:在籍確認の電話連絡でバレる

在籍確認とはカードローン会社が申込者の勤め先へ実際に在籍しているか確認することを言います。

在籍確認はカードローン会社から勤め先へ個人名による電話連絡で行われることが多く、ここで会社の人にバレる可能性がわずかですがあります。

在籍確認の電話は申込者本人が直接電話に出られなくても、勤め先の他の人が「◯◯(あなた)はただいま席を外しています。」等、その勤め先にいることがわかる回答をすればOKです。

とはいえ、ここでもし電話を受けた人がカードローンでお金を借りた経験のある人であれば「在籍確認の電話かな?」と気づくかもしれません。

これを回避するには、以下の2つの方法があります。

- 在籍確認の電話連絡を行わないカードローンを選ぶ

- 銀行やクレジットカード会社など、在籍確認の言い訳がしやすい借入先を選ぶ

消費者金融系カードローンは在籍確認の電話連絡を原則行わないところが多くなっています。

社会保険証や給料明細など、あなたの氏名と勤め先が明記された書類の提出によって在籍確認を行う場合があります。

銀行カードローンやクレジットカード会社の信販系カードローンは電話連絡を避けられない場合が多いですが、幸いにも在籍確認の言い訳はしやすいです。

銀行カードローンなら銀行名で電話をかけてもらい、「新NISAの口座の案内だった」「投資信託の案内だった」「銀行のクレジットカードを申込んだ」といった言い訳ができます。

クレジットカード会社の在籍確認なら「クレジットカードを申込んだ」と言っても全然無理がありません。

在籍確認の電話連絡がないカードローンか、会社への電話連絡の言い訳を無理なくできるカードローンを選ぶことでバレずに借りれます。

バレる原因4:預金通帳の中を見られて借入がバレる

カードローンで振込融資を受けたり口座振替で返済している場合は、口座の通帳に取引が記帳されます。

通帳の中を親や配偶者など家族の誰かに見られて、記帳された内容からカードローンでの借り入れがバレるケースがあります。

これを防ぐには以下の方法があります。

- 通帳発行がないネット専業銀行の口座で取引する

- ローンカードとATMだけで取引できるカードローンを選ぶ

- 紙の通帳をオンライン通帳に切り替えて取引する

振込での借入・返済は楽天銀行やPayPay銀行などオンライン通帳の銀行口座で取引するのがおすすめです。

プロミスはスマホアプリでセブン銀行ATM、ローソン銀行ATMで借入・返済ができます。

カードレスで通帳への記帳もなく取引できるので、よほどのことがない限りバレません。

他には三菱UFJ銀行カードローンバンクイックの場合、振込融資を受ける場合は振込人名義はご本人名で行われるため、通帳を見られても自分が別の口座から入金したように見えます。

こうした通帳からバレない工夫のあるカードローンを選ぶことで、通帳を見られて借金がバレるのは防げます。

バレる原因5:自動契約機への出入り際を見られてバレる

プロミスやアコム、アイフルなどは全国各地に無人の自動契約機を設置しています。

この自動契約機に出入りするところを家族や知り合いに見られてバレるケースもかなり少ないですが、可能性はゼロではありません。

対処法としては

- 自動契約機はなるべく利用しない

- 普段の行動圏内とは違う場所の自動契約機を利用する

- 銀行のローン契約機が利用できるカードローンを選ぶ

- カードレスでスマホだけで取引できるカードローンを選ぶ

などが挙げられます。

SMBCモビットは同じ系列の三井住友銀行のローン契約機での新規申込とカードの受取が可能です。

(参照:ローン契約機で使えるサービス|お客さまサポート|SMBCモビット)

銀行のローン契約機なら消費者金融の自動契約機より利用しやすいはずです。

また、スマホアプリや会員サイトから振込で借入や返済ができるカードレス取引のカードローンであれば、そもそも自動契約機を利用しないで済みます。

三井住友カード カードローンの振込専用タイプやORIX MONEY(オリックスマネー)など、ローンカードが存在しない完全カードレスのカードローンの利用もおすすめです。

それでもどうしても無人の自動契約機へ行かなくてはならない時は、複数のテナントが入居する雑居ビルにある自動契約機へ行くのがおすすめです。

知り合いに見られても同じビルの別のテナントを利用した体で言い訳できます。

バレる原因6:住宅ローンの審査に落ちて借入がバレる

嫁に借金を隠していた方が住宅ローンを組む話になったとき、住宅ローンの審査に落ちたのを不審がられ、そこから借金が発覚するケースです。

住宅ローンを組む際、金融機関ではその人の年収や属性(勤務先、勤続年数等)や信用情報に加え、返済比率を重視して審査を行います。

返済比率とは年収に占めるローン返済額の割合です。

例えば年収500万円の人が年間150万円の住宅ローン返済をする場合、返済比率は30%です。(150万円/500万円×100=30%)

カードローンなどで他に借金がある場合、この返済比率は上昇します。

年収500万円の人が年間150万円の住宅ローン返済で、密かにカードローンの借入があり年間50万円返済が必要だった場合、返済比率は40%になります。((150万円+50万円)/500万円×100=40%)

カードローンで借金があれば住宅ローンの審査は絶対に通らない、というわけではありませんが、返済比率が高くなるのは住宅ローン審査では確実に不利です。

国土交通省住宅局が発表した令和4年度の民間住宅ローンの実態に関する調査結果報告書によると、カードローン等の他の債務の状況や返済履歴は65.1%の金融機関が融資を行う際に考慮する項目として挙げています。

銀行も住宅ローン審査の際は指定個人信用情報機関からカードローンやクレジットカードの支払い状況を確認するため、もしカードローンで借入があれば個人レベルで隠す手段はないです。

住宅ローンの申込をする前にカードローンの借金を全額返済しておく以外にバレないための有効な手立てはありません。

バレる原因7:返済の遅延が続き督促状が自宅に届いてバレる

カードローンの返済が予定通りに行われず、延滞が続くと自宅に督促状などのハガキや郵便物が届けられます。

返済の遅れによる督促状など、カードローン会社が必要と認める書類については郵便物なしの手続きをしていても郵送で自宅に届きます。

消費者金融からの督促の郵送物はプライバシーに配慮しており社名が出ているものは少ないですが、以下のような差出人名で届きます。

- アコム:ACサービスセンター

- プロミス:事務センター

- SMBCモビット:MCセンター

- レイク:SFセンター

- アイフル:AIセンター

- フクホー:FKサービスセンター

郵送物は社名(アイフル)の入っていない封筒で送付します。

郵送物を送付するケース

ご返済の件でお客様との連絡が取れない場合

お客様が書類送付を希望された場合

当社が必要と判断した場合 など

引用元:郵送物は社名(アイフル)が入ったものが送られてくるのですか?|アイフル

自宅に届いてもすぐにはバレないかも知れませんが、こうした不審な郵便物を家族が見つけ、ネットで調べたらすぐ気付かれてしまうでしょう。

こればかりはきちんと期日通りに返済を続け、完済するまで返済を絶対に遅延しないようにするしかありません。

期日までに返済ができない場合は返済が遅れる前に必ずコールセンターに連絡・相談をしてください。

期日の返済額を利息分のみの支払いに減額してもらえる場合があります。

期日に5万円の返済があり、このうち利息が5000円の場合、相談により今回は利息分の5000円のみの返済としてもらえるのです。

5万円の返済は厳しいけど5000円なら払えるという状況はあるでしょう。

支払いの先延ばし策ですが、返済が遅れて自宅に督促の郵便物が届くよりは全然良いはずです。

返済が遅れる前に必ずコールセンターに相談してください。

会社にも家族にも内緒で借りれるバレないカードローンの4つの条件

1:ローンカードなしのカードレス取引、またはローンカードが目立たない

ローンカードを誰かに見られてバレてしまうのを防ぐには、ローンカードがないカードレス取引ができるカードローンを選ぶのがおすすめです。

どうしてもローンカードが必要な場合は、銀行カードローンや信販系カードローンを選ぶと良いです。

ローンカードがキャッシュカードやクレジットカードと似ているので、少し見られたくらいではバレません。

2:郵便物をなしにできるか自宅以外でも受け取れる

自宅に届くローンカードや利用明細などから借入がバレるのを防ぐには、自宅への郵便物をなしにできるカードローンを選ぶのがおすすめです。

カードレスでWeb完結のカードローンや、近くの自動契約機などでカード受取ができるカードローンならバレません。

ご利用明細は各社ともWeb明細利用に切り替えることで、自宅に届けられないようにできます。

ただし返済の遅延が続く場合などはどうしても自宅に督促状などの郵便物が届くことになります。

返済の遅れだけは十分に注意しましょう。

3:在籍確認を電話連絡なしで行えるか言い訳が容易にできる

会社の人に借金を申し込むのがバレてしまう事態は在籍確認(勤め先確認)のための会社への電話連絡を原則行わないカードローンを選ぶことで防げます。

在籍確認については書類の提出など電話以外の方法で対応してもらえるカードローンが昔に比べて増えています。

また、銀行カードローンやクレジットカード会社のカードローンなどは、お金を借りる以外に目的のない消費者金融と違って在籍確認の電話があっても言い訳がしやすいです。

銀行なら「投資信託の案内だった」

クレジットカード会社なら「クレジットカードを申し込んだ」「リボ払いのキャンペーンの案内だった」等

カードローンの申込以外にいろいろ電話連絡のあるシチュエーションがありますから、その分だけ言い訳ができます。

こうした言い訳しやすいカードローンも会社の人にはバレにくくおすすめです。

4:通帳に記帳されずに借入・返済ができる

カードローンで借入や返済をしている銀行口座の通帳を見られてバレるのを防ぐには、

- 通帳を介さずにATMだけで取引できるカードローンを選ぶ

- オンライン通帳のネット専業銀行の口座を使う

- 紙の通帳はオンライン通帳に切り替えて使う

などの方法があります。

ローンカードとATMだけで取引すれば通帳に借入や返済は記帳されません。

今はカードレスでスマホのアプリでATMから借入や返済ができる「スマホATM」取引ができるカードローンも登場しています。

さらにネット専業銀行の口座で借入・返済ができれば、ほとんどのカードローンで通帳を見られてバレるリスクはなくなります。

消費者金融系カードローンは最もバレないように配慮してくれる

申込時に一番プライバシーに配慮してくれ、バレないよう協力してくれるのが消費者金融系カードローンです。

大手5社はいずれもローンカードなしのカードレス取引に対応し、ローンカードが必要な場合も無人契約機やコンビニ受取を指定できるなど、自宅以外でも受け取れる方法があります。

勤務先への在籍確認の電話連絡も原則行わない、書面で行えるところがほとんどです。

ただし銀行振込など通帳に記帳できる取引の場合、通帳を見られると「パルセンター(プロミス)」「SMBCM(SMBCモビット)」「ACサービスセンター(アコム)」といった見慣れない名義からの入金記録によって借金が発覚する可能性があります。

消費者金融でバレずに借りるには、できるだけ銀行口座を介さないATM取引で借入・返済をするか、通帳のないネット専業銀行の口座を利用する、紙の通帳をオンライン通帳に切り替えてから利用するなどの対策を講じるのがおすすめです。

プロミスはアプリローンとネットバンク口座の活用でバレずに借りる

| 実質年率 | 実質年率2.50%~18.00% |

|---|---|

| 審査時間 | 最短3分 |

| 融資まで | 最短3分融資も可能 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 借入限度額 | 1〜800万円 |

| ローンカード | ◯アプリローンによるカードレス可能 |

|---|---|

| 自宅へ郵便物 | ◯自宅に郵便物なしが可能 ◯自宅以外でのローンカード受取も可能 |

| 在籍確認の電話 | ◯原則、お勤めされていることの確認はお電話では行いません |

| 通帳を見られる | ◯通帳なしのネット専業銀行にも対応 |

プロミスは消費者金融系カードローンの中では最もバレにくい条件を揃えています。

プロミスはWeb完結でアプリローンでカードレス取引可能。ご自宅への郵送物も一切ありません。

在籍確認や利用明細の受取についても誰にもバレない配慮があります。

原則、お勤めされていることの確認はお電話では行いません。ただし、審査の結果によりお電話による確認が必要となる場合がございます。(ご連絡の際は担当者の個人名でおかけし、プロミス名はお伝えいたしませんのでご安心ください。)

引用元:お申込について|よくあるご質問|プロミス公式サイト

書面の受取方法を「Web明細」でご登録いただいた場合は、原則、書類をお送りすることはありません。(お支払に遅れが生じ、お客さまとご連絡が取れない場合は除きます。)

引用元:よくあるご質問|プロミス公式サイト

プロミスのアプリローンはセブン銀行ATM、ローソン銀行ATMでカードなしでスマホだけで借入と返済ができます。

近所にセブンイレブンかローソンがあり、スマホアプリのアプリローンを利用するなら無人契約機へカードを受取に行く手間もありません。

振込融資・振込返済を行う場合は振込人名義は「パルセンター」または「プロミス」となります。

しかし振込は楽天銀行やPayPay銀行などのネットバンクを利用すれば通帳を見られてバレるリスクがなくなります。

プロミスはバレないカードローンとしておすすめできます。

アコムはローンカードを自動契約機で受け取ればバレずに借りる

| 実質年率 | 2.4%~17.9% |

|---|---|

| 審査時間 | 最短30分 |

| 融資まで | 最短30分融資も可能 |

| 借入限度額 | 800万円 |

| ローンカード | ◯カードレス取引も可能 |

|---|---|

| 自宅へ郵便物 | ◯自宅に郵便物なしが可能 ◯自動契約機でカード受取可能 |

| 在籍確認の電話 | ◯原則実施しない |

| 通帳を見られる | ◯カードレスでスマホATM、通帳なしのネット専業銀行口座で振込取引 |

アコムはローンカードを全国各地の自動契約機で受け取れます。

カードレス取引はスマホアプリで直接スマホATMによる借入・返済ができるのは、現時点ではセブン銀行ATMのみです。

それ以外はアプリからネットバンクの口座に振込依頼をしたり、ネットバンクの口座から振込や口座振替をすることでのカードレス取引になります。

アコムで銀行口座を通じた借入・返済をする場合の名義は以下の通りです。

| アコムからの振込 | ACサービスセンター |

|---|---|

| インターネット返済の振込 | PEDfacネットフリコミ |

| 口座振替返済 | ACサービス自払(ゆうちょ銀行)、SMBC(ACサービス)(ゆうちょ銀行以外) |

アコムでカードレス取引を行う場合、口座振替での返済では本人確認のためにカード受取が必要なネットバンクの銀行がいくつかある点に注意が必要です。

楽天銀行、PayPay銀行、SBI新生銀行、GMOあおぞらネット銀行などで口座振替をする場合はローンカードの受取が必要で、近くの自動契約機まで足を運ぶことになります。

アコムは現状ではカードレス取引・ネットバンク利用のどちらでもローンカード受取が必要な場合があるのがやや気になります。

ローンカードはどこか見つかりにくい場所に封印し、普段は持ち歩かないようにするのがおすすめです。

SMBCモビットでバレずに借りるならカード申込がおすすめ

| 実質年率 | 3.0%〜18.0% |

|---|---|

| 審査時間 | 10秒で簡易審査結果表示 |

| 融資まで | 最短即日 |

| 借入限度額 | 最高800万円 |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

| ローンカード | ◯カードレス可能 |

|---|---|

| 自宅へ郵便物 | ◯自宅に郵便物なしが可能 |

| 在籍確認の電話 | ◯WEB完結なら会社へ電話連絡なし |

| 通帳を見られる | △通帳のある銀行のみ |

SMBCモビットのWEB完結申込はカードレスで郵便物なし、電話連絡もなしで画期的です。

借入や返済など、取引の通帳への記帳は以下のように記されます。

振込融資:SMBCM

口座振替:SMBCM

SMBCモビットのWEB完結申込で借りるなら、通帳の中身は家族に絶対に見られないようにする対策が必要です。

一方、通常申込の場合はローンカードは三井住友銀行のローン契約機やコンビニ受取などが利用できます。

コンビニ受取はローソン・ミニストップ・郵便局・はこぽすが利用可能です。

大手消費者金融でコンビニでもローンカード受取ができるのはSMBCモビットだけです。

無人契約機に入らずともローンカードを受け取れるのは内緒で借りたい人には嬉しいポイントです。

ローンカード受取後はローンカードを持ち歩かず、会員サイト「Myモビ」とネットバンク口座を使った振込キャッシング、振込返済がおすすめです。

現金を下ろす際は振込キャッシング後に預金口座のキャッシュカードでATMからお金をひきだしましょう。

借入・返済以外にも生活費や税金、カードの支払い等の利用機会のある預金通帳を見られないようにするより、ローンカードを隠す方が簡単なはずです。

申込の簡便さはWEB完結申込ですが、利用中に秘密を貫くなら通常申込の方をおすすめします。

アイフルでバレずに借りるならカードレス&口座振替で

| 実質年率 | 3.0%〜18.0% |

|---|---|

| 審査時間 | 最短18分 |

| 融資まで | 最短18分融資も可能(申込状況によってはご希望に添いかねます) |

| 借入限度額 | 800万円 |

| ローンカード | ◯カードレス可能 |

|---|---|

| 自宅へ郵便物 | ◯自宅に郵便物なしが可能 ◯自宅以外でのローンカード受取も可能 |

| 在籍確認の電話 | ◯原則勤務先への電話連絡はしない |

| 通帳を見られる | △ネット専業銀行は楽天銀行とPayPay銀行が口座振替に未対応 |

アイフルはカードレス&口座振替(自動引落)を選ぶと自宅に郵便物は一切なしで借りれます。

ローンカードが必要な場合は全国各地にあるアイフルの無人契約機での受取が可能で、自宅に郵便物なしにできます。

アイフルでの振込融資は

振込人名:アイフル株式会社

口座振替:SMBCファイナンスサ、またはSMBCファイナンス自払

という名義で記帳されます。

引落しは、SMBCファイナンスサービス(株)を通してさせていただく為、引落し名は「SMBCファイナンスサ」または「SMBCファイナンス自払」になります。

引用元:口座振替(自動引落)をご希望のお客様へ|アイフル

アイフルでカードレス取引をするには口座振替を申し込むのが必須になっており、口座振替登録なしでのカードレス取引は申込自体ができない仕組みです。

口座振替はほとんどの銀行、信用金庫やゆうちょ銀行の口座にも対応しています。

それでも通帳バレのリスクを考慮すると、できればオンライン通帳となるネットバンクで口座振替登録をしたいところです。

ところがアイフルのネットバンクでの口座振替はソニー銀行、住信SBIネット銀行、SBI新生銀行、セブン銀行が対応しているものの、楽天銀行とPayPay銀行では口座振替に未対応です(2023年4月6日時点)。

楽天銀行は2023年2月末時点で1,362万口座以上あるネットバンク最大手。PayPay銀行も2022年12月末日時点で668万口座あるネットバンク大手です。

この2行での口座振替が未対応で、口座振替できないゆえにカードレス取引もできない点はアイフルのデメリットと言ってよいでしょう。

しかし楽天銀行、PayPay銀行以外の口座振替対応ネットバンク口座をお持ちの方なら、カードレス&口座振替で他人にバレてしまう要素が見当たりません。

アイフルはソニー銀行、住信SBIネット銀行、SBI新生銀行、セブン銀行に口座をお持ちの方なら完璧にバレずに借りれるのでおすすめです。

レイクでバレずに借りるにはWeb完結とネット専業銀行口座で

| 実質年率 | 4.5%〜18.0% |

|---|---|

| 審査時間 | 最短15秒で審査結果表示 |

| 融資まで | Webで最短25分融資も可能 |

| 借入限度額 | 1万円〜500万円 |

| ローンカード | ◯カードレス可能 |

|---|---|

| 自宅へ郵便物 | ◯自宅に郵便物なしが可能 ◯自宅以外でのローンカード受取も可能 |

| 在籍確認の電話 | ◯原則実施しない |

| 通帳を見られる | ◯カードレスでスマホATM、またはネット専業銀行口座で振込取引 |

レイクはWeb契約ではカードを発行しない「Web完結(郵送なし)」を選ぶとカードレス取引ができます。

ローンカードは後から発行することもできます。

利用明細も「Web明細サービス」に登録すれば会員サイトでの確認ができ、自宅には届きません。

在籍確認は勤め先への電話連絡での確認は原則行っていないことを明記しています。

カードレスでのスマホATM取引はセブン銀行ATMのみ対応。

振込融資もほぼ全てのネットバンクに対応しているため、レイクでの借入は口座振込で行い、現金の引き出しは銀行のキャッシュカードでATMから引き出しましょう。

こうすればカードを見られることも、紙の通帳に記帳されることもなく内緒でお金を借りられます。

返済の滞納や住宅ローンの申込などの事態を避ければまずバレません。

銀行カードローンは言い訳が容易でバレにくい

銀行カードローンはカードレス取引は残念ながら未対応のところが多いです。

さらに銀行カードローンは消費者金融と違い、在籍確認のための勤務先への電話連絡や自宅への郵送物は残念ながらあります。

しかし電話連絡は個人名または銀行名で、自宅への郵送物は銀行名で行われるので「投資信託の案内だった」「キャッシュカードを再発行した」といった言い訳が無理なく通じます。

消費者金融と違い、お金を借りる以外にも銀行を利用する機会はいくつもあります。

バレる・バレないではなく、そもそも怪しまれにくいのが銀行カードローンのメリットとも言えます。

それでも銀行カードローンでバレずに借りるには、会社への在籍確認の電話と自宅への郵便物をいかに対処するかにかかってきます。

どちらも無理のない言い訳を用意しておきましょう。

銀行カードローンは在籍確認では個人名で行うところも多いです。

- 電話番号は代表電話番号ではなく課内の電話や内線など自分が直接出やすい電話にする

- 敢えて銀行名を名乗ってもらい「投資信託の案内だった」等の言い訳を用意しておく

などの対策を講じましょう。

郵便物に関しては、三菱UFJ銀行カードローンバンクイックなど、店舗内の無人の機械でローンカード受取ができるところもありますが、ほとんどの銀行カードローンは郵送で届きます。

こちらも「ポイントを貯めるためにデビットカードを作った」「キャッシュカードを再発行した」などの言い訳をしっかり用意しておきましょう。

三菱UFJ銀行カードローンバンクイックはローンカードさえ隠せばバレずにお金を借りれる

| 実質年率 | 年率1.4%〜14.6% |

|---|---|

| 借入限度額 | 10〜800万円 |

| 口座開設 | 三菱UFJ銀行の口座なしでも利用可能 |

| 手数料無料のATM | 三菱UFJ銀行ATM、セブン銀行ATM、ローソン銀行ATM、イーネットATM |

| ローンカード | △ローンカード発行あり。三菱UFJ銀行の普通預金口座をお持ちの方はカードレスも選択可能 |

|---|---|

| 自宅へ郵便物 | ◯自宅に郵便物なしが可能 ◯自宅以外でのローンカード受取も可能 |

| 在籍確認の電話 | △会社に電話連絡あり |

| 通帳を見られる | ◯ローンカードとATMだけで取引可能 |

三菱UFJ銀行カードローンバンクイックは全国の三菱UFJ銀行の店舗内にあるテレビ窓口でローンカードの受取ができます。

カードレス取引はできませんが、ローンカードをテレビ窓口受取にすれば自宅へ郵便物なしにできます。

テレビ窓口でカードをお受け取りの場合は、ご自宅や勤務先への書類の送付はありません。郵送で契約やカードのお受け取りをご希望の場合は、書類をご自宅へ郵送します。

引用元:カードローン「バンクイック」のよくあるご質問 | 三菱UFJ銀行

バンクイックは振込融資は三菱UFJ銀行の口座にしか対応していませんが、口座がなくてもローンカードと提携ATMだけで借入・返済ができます。

ローンカードとATMでの取引なら通帳に記帳されないため、通帳を見られてバレるリスクはありません。

また三菱UFJ銀行の普通預金口座をお持ちの方(「口座あり」ボタンから申し込み)で運転免許証またはマイナンバーカードでオンライン本人確認を実施される場合はカードレスをお選びいただけます。

在籍確認の会社への電話連絡はありますが、消費者金融ではなく銀行からの電話です。

言い訳も容易ですし、仕事で銀行からの電話を受けるケースは普通にありますから、それほど怪しまれることはないでしょう。

- ローンカードをテレビ窓口で受け取ること

- ローンカードを見られないようにすること

この2点に注意し、返済を遅延しないようにすれば誰にもバレずにお金を借りれます。

三菱UFJ銀行カードローンバンクイックは三菱UFJ銀行のATMはもちろん、提携コンビニATMも手数料無料です。

バンクイックカードで近くの提携コンビニATMから借入や返済を行うのがおすすめです。

楽天銀行スーパーローンでバレずに借りるにはローンカードの受取が肝心

| 実質年率 | 年率1.9%〜14.5% |

|---|---|

| 借入限度額 | 最高800万円 |

| 口座開設 | 楽天銀行の預金口座なしでも利用可能 |

| 手数料無料のATM | 三井住友銀行ATM、みずほ銀行ATM、セブン銀行ATM、ローソン銀行ATM、イーネットATM、イオン銀行ATM等 |

| ローンカード | △ローンカード発行あり |

|---|---|

| 自宅へ郵便物 | △楽天銀行の封筒で届く |

| 在籍確認の電話 | △会社に電話連絡あり |

| 通帳を見られる | ◯ネットバンク口座での取引なら通帳なし |

楽天銀行スーパーローンはローンカードの郵送受取が必須ですが、ローンカード自体は楽天銀行のキャッシュカードとよく似たデザインです。

「キャッシュカードが届いた」「キャッシュカードを再発行した」という言い訳が無理なくできます。

楽天銀行スーパーローンはローンカードの郵送先を自宅か勤務先のいずれかで選べます。

勤務先を送付先にして、朝イチに出社して会社の郵便受けを確認する、勤務中の休憩時間に郵便受けを確認しに行く、などで会社の人に知られずにローンカードを受け取ることができる人は送付先を勤務先にしても良いでしょう。

ただしローンカードの送付先を勤務先にした場合、別途自宅にも犯罪収益移転防止法に基づく文書が楽天銀行の封筒で送付されます。

この書類は銀行の封筒かつローンカードは入っていないので怪しまれにくいとは思いますが、DMだった等の言い訳は考えておきましょう。

在籍確認の電話連絡は行われますが、個人名か楽天銀行を名乗って電話してもらえます。

勤め先によっては楽天銀行を名乗ってもらった方がスムーズに取り次いでもらえる場合もあるはずです。

勤め先の状況に応じて個人名か楽天銀行を名乗るかを判断してくれます。

投資信託や外貨預金の案内だった等、銀行から電話があった場合の言い訳を容易しておけば大丈夫です。

ご勤務先での在籍、また、ご契約内容をお電話にて確認をさせていただいております。社名は名乗らず個人名でご連絡いたしますが、社名を尋ねられた場合や社名開示のご希望があった場合、また当行が必要と判断した場合は「楽天銀行」と名乗らせていただく場合がございます。

引用元:カードローンの疑問・質問にお答えします|楽天銀行

楽天銀行スーパーローンでの借入・返済はネット専業銀行の口座を利用すれば、オンライン通帳なので取引を見られてバレるリスクもありません。

ローンカードの受取というハードルさえクリアできれば、楽天銀行スーパーローンでバレずに内緒でお金を借りることは可能です。

オリックス銀行カードローンでバレずに借りるのはやや難しい

| 実質年率 | 年率1.7%〜14.8% |

|---|---|

| 借入限度額 | 最高800万円 |

| 口座開設 | オリックス銀行の口座なしでも利用可能 |

| 手数料無料のATM | ゆうちょ銀行ATM、三菱UFJ銀行ATM、三井住友銀行ATM、セブン銀行ATM、ローソン銀行ATM、イーネットATM、イオン銀行ATM、西日本シティ銀行ATM |

| ローンカード | △ローンカード発行あり |

|---|---|

| 自宅へ郵便物 | △オリックス銀行名の封筒で自宅にローンカードが届く |

| 在籍確認の電話 | △会社に電話連絡あり |

| 通帳を見られる | ◯ネットバンク口座での取引なら通帳なし |

オリックス銀行カードローンのローンカードはオリックス銀行の封筒で自宅に届きます。

郵便物の送付先を勤務先に指定した場合でもローンカードだけは自宅に簡易書留で郵送され、自宅で受け取る以外に方法がありません。

さらにオリックス銀行は個人の預金口座でも通帳やキャッシュカードを発行していません。

そのため「キャッシュカードが届いた」という言い訳も少し難しいかもしれません。

オリックス銀行カードローンで内緒で借りるには、ローンカードの受取が最大の難関となります。

在籍確認は担当者個人名で勤務先に電話しています。

オリックス銀行は運用重視の定期預金が中心のネット専業銀行で、個人向けにキャンペーン等の営業をすることが少ないです。

そのため言い訳は「定期預金の案内だった」「投資信託の案内だった」等がよいでしょう。

オリックス銀行カードローンでローンカードの受取と在籍確認を無事にクリアできれば、それ以降は返済の滞納等をしない限りバレずに借りることは難しくありません。

オリックス銀行カードローンは提携ATM手数料が無料で、コンビニATMはもちろん、イオン銀行やゆうちょ銀行ATMも手数料無料で利用できます。

オリックス銀行カードローンは在宅勤務などで自宅にいる時間が長くとれる方など、自宅でローンカードを受けとりやすい方にはおすすめです。

信販系カードローンはバレずに借りやすい

クレジットカード会社などが発行する信販系カードローンはカードレス取引ができるところが多いのが内緒でお金を借りるには好適です。

また在籍確認の電話や自宅への郵送物はあるものの、カード会社からの電話連絡であり郵送物です。

職場の人や家族には「クレジットカードを申込んだ」という言い訳が堂々と言えます。

そのため信販系カードローンも銀行カードローンと同様で、消費者金融で借りる場合ほど神経質になる必要はありません。

ORIX MONEY(オリックスマネー)は在籍確認の方法を相談すればバレずに借りれる

| 実質年率 | 年率1.5%〜17.8% |

|---|---|

| 審査時間 | 最短60分 |

| 融資まで | 最短即日融資も可能 |

| 借入限度額 | 10万円〜800万円 |

| ローンカード | ◯カードレス取引専用 |

|---|---|

| 自宅へ郵便物 | ◯スマホで本人確認で郵便物なし |

| 在籍確認の電話 | △会社に電話連絡あり |

| 通帳を見られる | ◯スマホATMやネットバンク口座での取引なら通帳なし |

ORIX MONEYはスマホ完結ローンで、ローンカードがありません。

完全にカードレス取引で自宅へのローンカードの郵送がなく、自宅への郵便物でバレる心配はほとんどありません。

本人確認書類を「スマホで本人確認(オンライン本人確認サービス」でご提出いただいた場合は、ご契約時の郵送物はありません。ORIX MONEYをご契約後、ご入金の遅れやご契約内容に変更があった場合など重要なご案内については書面をお送りする場合がございます。

引用元:郵送物なしで契約できますか? | よくあるご質問 | オリックスマネー

在籍確認の電話はオペレーター個人名で行われていますが、電話での在籍確認が難しい場合は申込後に別の方法について相談もできます。

お勤めされていることの確認のため、ご勤務先に個人名でお電話する場合がございます。※お客さまのプライバシーには十分配慮し、オペレーターの個人名にておかけしますのでご安心ください。※お電話での確認が難しい場合は、お申込後にご相談ください。

引用元:契約するまでに、勤務先へ連絡がきますか? | よくあるご質問 | オリックスマネー

借入・返済はセブン銀行ATMでのスマホATM、銀行口座への振込融資、インターネット返済ができます。

返済は口座振替や銀行振込も選べます。

ネット専業銀行の口座で借入・返済を行えば通帳を見られる心配もありません。

ORIX MONEYは在籍確認さえクリアできれば、誰にも内緒でバレずに借りられます。

内緒でお金を借りれるバレないカードローンまとめ

カードローン各社のサービスを

- カードレス取引

- 自宅への郵便物

- 在籍確認の電話

- 通帳に記帳されるか

等のバレないための条件で比較・検討した結果、バレないで内緒で借りれるカードローンのおすすめは

- プロミス

- 三菱UFJ銀行カードローンバンクイック

- アコム

- SMBCモビット

となっています。

おすすめ以外の他のカードローンでも職場の状況や使っている銀行口座によってはバレずに借りることも十分に可能です。

カードレス取引とネット専業銀行口座の利用、この2つで周囲に借入がバレてしまうリスクは大きく減らせます。

ただしどのカードローンであっても返済の遅延で借金がバレてしまう危険は避けられません。

誰にもバレずにお金を借りる=誰からの協力も仰げない

ということでもあることを心に留めて、計画的に借入・返済を行っていきましょう。