20万円から30万円といったまとまったお金が必要になったとき、どうするのが最適か。

20万〜30万円を借りるならどこがよいのかを詳しく解説します。

関連記事

- 街金は最後の砦の神金融!自社審査で融資可能な優良街金一覧【全国対応】

- 総量規制オーバーでも借りれるカードローンで即日お金を借りたい

- 在籍確認なしの中小消費者金融おすすめ5選!独自審査でWeb完結のキャッシング

- どうしても10万円必要!審査がどこも通らない場合の対処法と注意点

- 審査が甘い・ゆるい・必ず通るカードローンはある?即日融資も可能なおすすめの借入先

20万〜30万円のまとまったお金を借りるなら銀行カードローンが最適

20万〜30万円といった比較的まとまったお金を借りるなら銀行カードローンがおすすめです。

理由は銀行カードローンには以下に挙げる4つのメリットがあるからです。

メリット1:消費者金融よりも低金利で借りれる

銀行カードローンは消費者金融やクレジットカードのキャッシングと同様に無担保・保証人なしで気軽に借りれる金融商品です。

その上、消費者金融やクレジットカードのキャッシングより低金利で借りられるのが特徴です。

| ローン商品 | 金利 |

|---|---|

| 三菱UFJ銀行バンクイック | 実質年率1.4%〜14.6% |

| 楽天銀行スーパーローン | 実質年率1.9%〜14.5% |

| アコム(消費者金融) | 実質年率2.4%~17.9% |

| 楽天カードのキャッシング | 実質年率18.0% |

楽天カードの実質年率は18.0%です。

引用元:キャッシングサービスのご紹介|楽天カード

20万〜30万円のまとまったお金を借りるなら少しでも金利が低いローンを利用するべきです。

その点で銀行カードローンはおすすめできます。

メリット2:初回契約でも20万〜30万円以上借りれる可能性が高い

銀行カードローンは借入限度額が大きく、初回契約でも20万〜30万円といった金額でも借りれる可能性が高いです。

消費者金融やクレジットカードのキャッシング等の借入は貸金業法により借入できる金額が年収の1/3以内に制限されています。

そのため消費者金融やクレカのキャッシングは20万円以下の少額融資には強いですが、それ以上の金額の融資は商品特性上あまり得意ではありません。

その点、銀行カードローンはほとんどの銀行で借入限度額が10万円以上からとなっています。

お借入限度額

10万円~800万円(10万円単位)

※ お借入限度額は銀行が決定いたします。

引用元:商品概要|カードローン|イオン銀行

銀行カードローンは初回契約でも50万円の融資枠が付くことも珍しくなく、20万〜30万円を借りるのに好適です。

メリット3:申込から最短で3営業日程度から借入可能

銀行カードローンは申込から借入まで最短3営業日ほどあれば可能です。

消費者金融のような申込当日の即日融資はできませんが、郵送によるローンカード到着前の振込融資を実施している銀行カードローンなら最短で約3営業日ほどで借入可能です。

銀行のローンの中では最も早くお金を借りれる金融商品です。

以下はローンカードが自宅に届く前に振込融資で借りれる主な銀行カードローンの一覧です。

振込融資ができる主な銀行カードローン

| 実質年率 | 借入限度額 | カード到着前の振込融資 | |

|---|---|---|---|

| 三菱UFJ銀行バンクイック | 年率1.4%〜14.6% | 10万円〜800万円 | 三菱UFJ銀行口座のみ |

| 三井住友銀行カードローン | 年率1.5%〜14.5% | 10万円〜800万円 | 本人名義の他行口座も可 |

| 楽天銀行スーパーローン | 年率1.9%〜14.5% | 最高800万円 | 楽天銀行口座のみ |

| PayPay銀行カードローン | 年率1.59%~18.0% | 10万円~1,000万円 | PayPay銀行口座のみ |

銀行カードローンは即日融資は審査の仕組み上できませんが、契約後にすぐ振込で融資が受けられる銀行カードローンなら急いでお金が必要な場合でもある程度の対応は可能です。

メリット4:銀行・コンビニの提携ATMが手数料無料で使いやすい

銀行カードローンは利用できるATM網が充実しています。

取引手数料無料で利用できるATMは消費者金融やクレカのキャッシングよりもはるかに多く、ATMでの借入・返済時にかかる手数料の支出が少ないです。

ローンカードを使って、提携ATMからご返済いただけます。ご返済は1,000円単位ですが、一部のATM※では1円単位でのご返済が可能です。全国100,000台以上(コンビニ・スーパーなど)のATMからご返済ができ、手数料もかかりません(終日0円)。

引用元:返済方法|カードローン|オリックス銀行

主要なコンビニATM(セブン銀行ATM、ローソン銀行ATM、イーネットATM)が提携ATM手数料無料で利用できる主な銀行カードローンには以下があります。

- 三菱UFJ銀行バンクイック

- 三井住友銀行カードローン

- 楽天銀行スーパーローン

- オリックス銀行カードローン

オリックス銀行カードローンのように、ゆうちょ銀行ATMも利用手数料無料で使えるものもあります。

20万〜30万円ものまとまったお金を借りる場合、多くの人が返済は複数回にわたるものです。

ATMの利用頻度も必然的に多くなりがちなので、銀行カードローンはATM手数料の出費を抑えられるメリットがあります。

20万〜30万円借りたい時のおすすめ銀行カードローン

三菱UFJ銀行バンクイック

| 実質年率 | 年率1.4%〜14.6% |

|---|---|

| 借入限度額 | 10万円〜800万円 |

| 預金口座 | 三菱UFJ銀行の口座なしでも利用可能 |

| 手数料無料のATM | 三菱UFJ銀行ATM、セブン銀行ATM、ローソン銀行ATM、イーネットATM |

バンクイックは提携コンビニATM手数料が無料で使いやすい銀行カードローンです。

審査通過後、運転免許証での本人確認で三菱UFJ銀行店舗内のテレビ窓口でのカード受取ができます。

テレビ窓口受取ならローンカードの自宅への郵送がなくなり、家族に知られずに借りることもできます。

ご契約後、即日のカード発行をご希望のお客さまは、テレビ窓口にてお受け取りいただけます。

引用元:カードローン「バンクイック」 | 三菱UFJ銀行

バンクイックは三菱UFJ銀行の本人名義口座への振込融資が可能ですが、他の銀行口座への振込融資はできません。

三菱UFJ銀行に預金口座がなくても利用できますが、口座がある人の方がより便利に使えます。

三菱UFJ銀行の普通預金口座をお持ちの方(「口座あり」ボタンから申し込み)で、運転免許証またはマイナンバーカードでオンライン本人確認を実施される場合はカードレスもお選びいただけます。

原則安定した収入があればパート・アルバイトの方や年金収入のみの方も申込できます。

オリックス銀行カードローン

| 実質年率 | 年率1.7%〜14.8% |

|---|---|

| 借入限度額 | 最高800万円 |

| 預金口座 | オリックス銀行の口座なしでも利用可能 |

| 手数料無料のATM | ゆうちょ銀行ATM、三菱UFJ銀行ATM、三井住友銀行ATM、セブン銀行ATM、ローソン銀行ATM、イーネットATM、イオン銀行ATM、西日本シティ銀行ATM |

オリックス銀行カードローンは20万〜30万円などのまとまったお金を借りる際に使いやすい銀行カードローンです。

オリックス銀行の預金口座なしでも借りれ、他行宛の振込融資にも対応しています。

コンビニATMはもちろん、イオン銀行ATMとゆうちょ銀行ATMも手数料無料で利用できます。

都市部はもちろん地方にお住まいの方もコンビニや郵便局のATMで現金での借入や返済ができます。

オリックス銀行カードローンはガン保障特約付プランに保険料ゼロ・金利上乗せなしの完全無料で加入できます。

ガンと診断確定されたとき、死亡・高度障害のときには保険金を未返済債務に充当します。保険料はオリックス銀行が負担します。万が一に備えたいお客さまは「Bright」への加入をご検討ください。

引用元:ガン保障特約付きプラン「Bright」 | カードローン | オリックス銀行

この安心感もあって40代以降の方に人気があります。

楽天銀行スーパーローン

| 実質年率 | 年率1.9%〜14.5% |

|---|---|

| 借入限度額 | 最高800万円 |

| 預金口座 | 楽天銀行の口座なしでも利用可能 |

| 手数料無料のATM | みずほ銀行ATM、三井住友銀行ATM、セブン銀行ATM、ローソン銀行ATM、イーネットATM、イオン銀行ATM |

楽天銀行スーパーローンは楽天銀行の預金口座なしでも利用できるカードローンです。

楽天銀行の口座へは24時間365日即時振込ができ、楽天銀行以外の銀行口座への振込融資も可能です。

さらに楽天銀行スーパーローンには楽天会員ランクに応じた審査優遇があります。(※必ずしもすべての楽天会員さまが審査の優遇を受けられるとは限りません。)

楽天会員のお客さま限定!カードローンの審査を優遇します!ローン審査が不安な方も、是非お試しにお申込ください!さらに!楽天銀行スーパーローンのお借入があり、楽天銀行口座を返済口座に設定頂ければ、それだけでハッピープログラムの会員ステージが1つアップ!

引用元:カードローン|楽天銀行

楽天グループのサービスを多く利用している方は審査優遇による限度額の増額が見込めます。

楽天のダイヤモンド会員の筆者は申込後の電話連絡でワンランク上の限度額を提示された経験があります。

ただし100万円を超える限度額になると金利は下がる一方で収入証明書類の提出が必要となるため、申込前にあらかじめ給与明細書や源泉徴収票等を用意するのがおすすめです。

20万〜30万円を超えるまとまったお金を借りたい人に向いています。

20万〜30万円の資金使途が明確なら銀行の各種ローンも検討を

20万〜30万円を超えるまとまったお金を借りるのであれば金利は少しでも低い方が良いです。

金利の低いローンという点では銀行の目的別の各種ローンもおすすめできます。

お金の使い道が見積もり等を提出できるくらい明確であれば利用を検討しましょう。

お金の使途が明確なら銀行の目的ローン

銀行の目的ローンの代表的なものに住宅ローンがあります。

住宅購入が目的であれば低金利でまとまったお金を借りられます。

しかし住宅購入が目的ではないので、20万円〜30万円借りたいなら別の目的ローンを選ぶことになります。

メガバンクの三菱UFJ銀行には住宅ローン以外に以下の目的ローンがあります。

利用には本人確認書類や収入証明書類のほか、資金使途を証明する書類として納品書や見積書、パンフレット等が必要になります。

審査にもカードローンより多くの時間がかかるので、もし利用するのであれば早めに書類を揃えて銀行窓口に相談しましょう。

銀行のフリーローンは資金使途の証明ができれば使い道は自由

銀行ではカードローンとは別に資金の使い道が自由なフリーローンの取り扱いがあります。

フリーローンがカードローンと異なるのは以下の点です。

- 一度に借りて返済するのみ。カードローンのように繰り返しの借入はできない。

- カードローンより金利が低く返済期間も長いため、月々の返済負担は少ない。

- 消費者金融などの他社からの借り換えに利用できるフリーローンもある

- 契約時に資金使途を証明する見積書や契約書などが別途に必要

金額等がわかる請求書、契約書、注文書等

※見積書、パンフレット、カタログ等でもお申込は可能です。ただし、ご契約手続までに金額等が確定した書類を別途ご用意いただきます。

引用元:フリーローン|三井住友銀行

フリーローンは資金用途は自由ですが、資金用途を証明する書類の提出は必要です。

銀行フリーローンは資金用途を証明できる形でまとまったお金が必要な場合に検討しましょう。

20万〜30万円ならクレカ会社のカードローンも検討すべき

クレジットカード会社の発行する信販系カードローンも20万〜30万円というまとまったお金を借りるなら検討すべきです。

クレジットカードに付帯するキャッシングよりも低い金利でまとまった金額を借りられます。

ただしクレカのキャッシングと同じく総量規制の対象となる貸付のため、年収が極端に少ない方には向きません。

ある程度の収入がある方におすすめです。

信販系カードローンは20万〜30万円の即日融資も可能

クレカ会社発行の信販系カードローンは消費者金融と同様に即日融資ができるものがあります。

クレジットカード会社にはクレカの審査で培ってきた独自の与信システムがあり、これにより消費者金融と同様に即日融資を可能にしている会社もあります。

銀行カードローンは法令との絡みもあり融資までどうしても3営業日ほどかかってしまいます。

クレカ会社の信販系カードローンは20万〜30万円を即日融資で急いで借りたい人におすすめです。

信販系カードローンは銀行カードローン並みの低金利

クレカ会社の信販系カードローンには銀行カードローンに匹敵する低金利を提示しているものもあります。

例えば三井住友カード カードローンは金利が最も高い場合でも年率15.0%です。

三井住友銀行、三菱UFJ銀行などの大手メガバンクの銀行カードローンと比較しても同水準の金利です。

20万〜30万円というまとまったお金を借りる場合、人によっては返済期間が長くなることがあります。

金利は低いほど返済期間が長くなった場合でも返済の負担は少なく済みます。

クレカ会社の信販系カードローンは金利・返済にもメリットがあります。

年収等の申込条件がやや厳しい点に注意

即日融資も可能で低金利とメリットの多いクレカ会社の信販系カードローンですが、消費者金融より申込条件がやや厳しい点がデメリットとして挙げられます。

消費者金融であればパート・アルバイトの方でも契約できるところ、クレカ会社のカードローンでは申込条件を満たさないとして契約できない場合もあります。

次の方はJCBのカードローン「FAITH」を申し込めません。

個人の給与収入を示す書類をお持ちでない方(個人事業主の方など)

学生、パート・アルバイトの方

現在のお借入合計残高(住宅・自動車ローンは除く)が年収の3分の1を超えている方

引用元:JCBのカードローン「FAITH」

このようにクレカ会社の信販系カードローンには年収が高くても個人事業主や会社経営者の方は申込できないものもあります。

申込条件については公式サイトをよく読んで確認することが大切です。

今すぐ20万〜30万円借りるのにおすすめのクレジット系カードローン

JCBカードローンFAITH

JCBのカードローンFAITHは年利が最大でも12.50%です。最短即日審査で契約手続きも早いです。

カードローン申込時に借入予約サービスを希望すれば審査完了後カードが届く前に銀行振込で借入ができます。

注意点としては学生やパート・アルバイト、個人事業主の方は申込対象とならない点です。

20歳以上58歳以下でお勤めで毎月安定した収入のある方が対象です。低金利で借入ができる分、やや申込対象者の条件が厳しい傾向があります。

それでも急いで20万〜30万円借りたい人には銀行カードローンよりおすすめできます。

最速で20万〜30万円借りたいなら消費者金融も検討しよう

とにかく早くお金を借りたいなら消費者金融系カードローンも借入先の候補として検討しましょう。

借入までのスピードが早い一方で金利は高めですが、すぐ返済できる宛てがあり一時的に20万〜30万円を借りたい際には向いています。

消費者金融は即日融資を得意としている

大手消費者金融各社は即日融資が可能で、最短20分融資もできるケースもあります。

お金を借りるまでの一連の手続きはあらゆる金融機関の中でも本当に早いです。

どうしても今日中にまとまったお金が必要なら消費者金融を借入先として検討してもよいでしょう。

初回限定の無利息サービスを実施している消費者金融を利用した短期間の借入であれば利息の負担も少ないです。

金利は銀行カードローンより高い

消費者金融で20万〜30万円といったまとまったお金を借りる際の注意点として、金利の高さが挙げられます。

消費者金融各社の最高金利は年率18.0%程度です。

銀行カードローンの最高金利が年率15.0%程度であることを考えると高いと言わざるを得ません。

さらにまとまったお金を借りる場合、利息の発生する元本が大きい分だけ返済時の利息の支払いも大きくなります。

消費者金融で20万〜30万円といった金額を借りるのは、短期間で完済できる目処がついている場合に有効です。

逆に長期間で少しずつ返済を進めていこうという場合には向いていません。

消費者金融1社では20万〜30万円の融資枠が出ない場合もある

消費者金融は基本的に少額融資を得意とする業態です。

20万〜30万円のまとまった金額になってくると、審査には通過しても十分な融資枠がつかないことも珍しくありません。

1社では15万円しか融資枠がつかず、別の消費者金融でも借りなければならないといったケースも起こり得ます。

特に収入の少ない方だと消費者金融では1社で20万〜30万円を借りるのが難しい場合もあります。

1社だけではダメで2社、3社と合わせてようやく必要額に到達するというケースも想定しておきましょう。

ただし消費者金融では通常は年収の1/3までしか借りれません。すでに他社借入がある人は審査通過が難しい場合もあります。

今すぐ20万〜30万円借りたい人におすすめの消費者金融3選

プロミス

| 実質年率 | 実質年率2.50%~18.00% |

|---|---|

| 審査時間 | 最短3分 |

| 融資まで | 最短3分融資も可能 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 借入限度額 | 1〜800万円 |

プロミスで20万〜30万円を借りるメリットは初回30日間無利息サービスにより30日以内に完済すれば利息の支払いはなし・無利息となる点です。

プロミスの初回30日間無利息サービスは契約日ではなく初回借入日の翌日から適用されます。初回の無利息期間を1日も無駄にせず使い切れるのが他社にないプロミスだけのメリット。

20万〜30万円のまとまったお金を短期間だけ借りたい人にはおすすめです。

アコム

| 実質年率 | 2.4%~17.9% |

|---|---|

| 審査時間 | 最短20分 |

| 融資まで | 最短20分融資も可能 |

| 借入限度額 | 1万円〜800万円 |

アコムでの借入は「最短20分で借りられる」「契約日の翌日から最大30日間金利0円」などのメリットがあります。

カードレスで自宅に郵便物なし、勤務先に在籍確認なしで契約でき、誰にもバレずにお金を借りられます。人に心配をかけずにお金を借りたい人には向いています。

消費者金融業界最大手で借入先としては安心感も信頼性も十分です。

金利自体は低くはありませんが、初回の最大30日間金利0円のサービスを活かせば負担は少ないです。

20〜30万円借りても短期間で返済を終えられる人にはおすすめです。

アイフル

| 実質年率 | 3.0%〜18.0% |

|---|---|

| 審査時間 | 最短18分 |

| 融資まで | 最短18分融資も可能 |

| 借入限度額 | 800万円以内 |

アイフルは多くの金融機関で24時間365日即時振込にも対応しています。(※申込状況によってはご希望に添いかねる場合があります。)

アイフルはアコムと同様の初回は契約日の翌日から最大30日間利息0円のサービスを実施しています。

20〜30万円借りても短期間で完済できる人、無利息期間のうちに借入残高の大部分を返済できる人には良い借入先です。

またアコムとプロミスで過去に利用経験があり、両社の初回30日間無利息サービスを受けられない方におすすめです。

事業性資金として20万〜30万円必要ならビジネスローン

自営業の方や副業で個人事業主としても活躍している方で、仕事上どうしても20万〜30万円のまとまったお金が必要な場合はビジネスローンでの資金調達も検討しましょう。

ビジネスローンであれば総量規制の例外に該当するため年収の3分の1を超える借入もできます。

事業資金専用のビジネスローンは無担保でスピード融資も可能

消費者金融や信販会社が扱うビジネスローンは日本政策金融公庫や銀行融資より金利は高いですが、最短で即日など融資までのスピードは断然速いです。

原則として無担保・保証人なしで申込できます。

主なビジネスローン一覧

- アコム ビジネスサポートカードローン

- プロミス 自営者カードローン

- アイフル 事業サポートプラン

カードローンで20万〜30万円借りた場合の支払い利息

カードローンで30万円借りた場合の利息を含めた返済総額を年率と返済回数ごとにまとめたのが以下の表です。

返済回数に応じて毎月均等に返済する前提で算出しています。

| 1回 | 6回 | 12回 | |

| 年率18.0% | 304,500円 | 315,943円 | 330,044円 |

| 年率15.0% | 303,750円 | 313,258円 | 324,925円 |

| 年率8.47% | 302,117円 | 307,451円 | 313,935円 |

この表で30万円を超えている部分が支払い利息になります。

年率18.0%はほとんどの消費者金融の最高金利、年率15.0%は多くの銀行カードローンや信販系カードローンの最高金利です。

金利が低く、返済回数も少ないほど返済総額は少なく済みます。

20万〜30万円の返済は無理のない返済計画で行う

30万円を借りて12回(12ヶ月)で返済する場合、毎月の返済額は27,000円前後になります。

このあたりが20万〜30万円を借りた場合の返済のひとつの目安です。

返済回数が多いほど毎月の返済額は減少するので返済はラクになりますが、完済時の支払い利息の総額は大きくなってしまいます。

とはいえ20万円〜30万円といった額の返済は急ぎすぎると極端に生活を切り詰めて心身の健康を損なう恐れも出てきます。

お金に余裕ができた時には積極的に繰り上げ返済を進めるべきですが、無理のない返済計画で着実に返済を進めることが何より大切です。

カードローンで20万〜30万円借りるための必要書類

運転免許証などの本人確認書類

カードローンの契約をするには本人確認書類が必要です。

以下はプロミスのカードローンを申し込む際に必要となる本人確認書類です。

■本人確認書類

- 運転免許証(経歴証明書も可)

- パスポート(2020年2月3日以前に申請し、発行されたもので、住所欄に現在お住まいの自宅住所が記載されているもの )

- マイナンバーカード(通知カードは不可、マイナンバー記載箇所を見えないよう加工して提出すること)

- 在留カード/特別永住者証明書

■書類に記載の自宅住所と現住所が異なる場合

- 公共料金の領収書(電力会社・水道局・ガス会社・NHK発行のもの)

- 住民票の写しまたは住民票の記載事項証明書(マイナンバー記載があれば見えないよう加工して提出すること)

- 国税または地方税の領収書、もしくは納税証明書(マイナンバー記載があれば見えないよう加工して提出すること)

- 社会保険料の領収書

上記はプロミスの事例ですが、他の消費者金融や銀行カードローンを申し込む場合もほぼ同様です。

パスポートは自宅住所が記載されているものをお持ちの方はかなり少ないので、本人確認書類としては実質的にほぼ使えません。

誰もが持っている書類という面では運転免許証やマイナンバーカードがおすすめです。

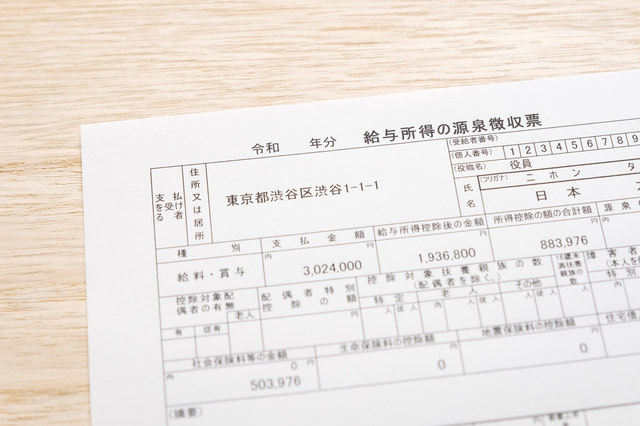

収入証明書類

20万〜30万円といったまとまったお金をカードローンで借りる際は収入証明書類の提出を求められる場合があります。

プロミスの場合、以下の条件に該当すると収入証明書類が必要となります。

- ご希望のお借入額が50万円を超える方

- ご希望のお借入額と他社でのご利用残高の合計が100万円を超える方

- お申込時の年齢が19歳以下の方

他の消費者金融や銀行カードローンでもこの条件で収入証明書類の提出が必要になります。

20万〜30万円の借入であれば上記の条件には当てはまらないことが多いです。

しかし条件に当てはまらずとも審査時に銀行や金融会社の判断で収入証明書類の提出を求められることはあります。

まとまったお金を借りたい場合は収入証明書類も用意しておくのがベターです。

収入証明書類には以下のものがあります。

- 源泉徴収票(最新のもの)

- 確定申告書(最新のもの)

- 税額通知書(最新のもの)

- 所得(課税)証明書(最新のもの/「収入額」と「所得額」の記載があるもの)

- 給与明細書(直近2か月分)+賞与明細書(直近1年分)賞与明細書がお手元にない場合は直近2か月分の給与明細書

源泉徴収票は年1回、年末に勤め先から貰えます。

2023年中にカードローンを申込む場合は2022年の年末にもらった源泉徴収票が最新のものになります。

20万〜30万円借りたい時にカードローンの審査に通るコツ

借入希望額は必要最小限で申込む

20万円の借入を希望なら20万円で、30万円の借入を希望なら30万円の借入希望額で申込みをするのがコツです。

まとまったお金が必要だからと数百万円の借入限度額を希望すると収入証明書類の提出が必須となります。

また職場への在籍確認の電話連絡を原則しないとしている消費者金融でも、必要以上の借入希望額での申込は電話での在籍確認が必要とされる可能性が高くなります。

在籍確認があればすぐに対応する

職場への在籍確認の電話連絡が行われる場合、できるだけ勤め先で自分が直接電話に出られる時間帯に掛けてもらうよう相談しましょう。

相談するタイミングは申込後にカードローン会社からお手持ちの携帯電話に内容確認の電話がかかってきた時です。

消費者金融を中心にプライバシーへの配慮が行き届いたカードローン会社であれば相談に応じてもらえます。

在籍確認の電話の時間帯、銀行カードローンなら銀行名か個人名を名乗るか等、事前に打ち合わせると問題なくスムーズに進めやすくなります。

他社借入があれば申込前に極力返済しておく

すでに別のカードローンでの他社借入がある場合、現在の借入を少しでも多く返済しておくのをおすすめします。

20万〜30万円といった金額の借入申込は現在の借入額や返済状況によっては審査が厳しくなりがちです。

他社借入は少しでも多く返済して借入残高を減らしておくのが審査対策としては有効です。

消費者金融や信販系カードローンでは総量規制により借入合計額が年収の1/3までに制限されています。

借り過ぎ・貸し過ぎを防ぐために設けられた新しい規制です。具体的には、貸金業者からの借入残高が年収の3分の1を超える場合は、新たな借入れはできなくなる、という内容です。

引用元:貸金業法Q&A:金融庁

新たに20万〜30万円を借り入れた際に現在の借入残高と合わせて年収の1/3に達しないのはもちろんのこと、20万〜30万円を借り入れても借入残高が年収の1/3相当額より少なく、総量規制の制限枠内に余裕がある状態が好ましいです。

審査なしで20万〜30万円借りる方法

質屋で質預け

審査なしで20万〜30万円借りる方法の一つに質屋での質預けがあります。

高級ブランドバッグや貴金属類、高級腕時計などを質屋に預け入れ、その査定額を元にお金を借りる方法です。

品物さえ確かであればCICなどの指定信用情報機関でブラックでも関係なく審査なしで即金で融資を受けられます。

『質預け』とは、期限内に質料(利息)と元金をお支払いいただけば、預けた品物がお客様の手元に戻ってくるシステムです。貸付金の返済が不可能になっても、貸付金の返済義務は一切発生しません。質料(利息)だけ支払えば、質入れの期間を延長することもできます。

引用元:質とは | 全国質屋組合連合会公式サイト

質預けで融資可能な金額は品物によります。

20万〜30万円の融資金額が出せる品物となると、ロレックスなどの高級ブランド腕時計が中心です。

お持ちの方は質預けも検討してみましょう。

生命保険の契約者貸付制度

生命保険の解約返戻金を担保として保険会社からお金を借りれる制度を契約者貸付と呼びます。

解約返戻金とは生命保険を解約する際に返金される積み立てた保険料のことです。

契約者貸付ではこの解約返戻金の6〜8割を上限に、生命保険を解約することなくお金を借りられます。

契約者貸付とは、ご契約者さまに対して、解約返戻金の一定範囲内で必要資金をご用立てする制度です。可能額は保険料入金状況等により変動し、利用時は当社所定の利息をいただきます。

引用元:契約者貸付のご利用|ご契約者さま|住友生命保険

生命保険の契約者専用の貸付のため、契約者は審査なしで借入ができます。

20万〜30万円借りるなら40万円程度の解約返戻金が発生していれば可能です。

契約者貸付には返済利息も発生しますが、年率3%前後の生保が大半です。

カードローンでお金を借りるよりはるかに低金利のため、生命保険の契約がある方はまず最初に検討すべきです。

ただし生命保険でも掛け捨ての医療保険のみなど、契約内容によっては契約者貸付が利用できない場合もあります。

ご自身の生命保険の契約内容と契約者貸付制度の利用可否について、契約書類や保険会社の公式サイト等で確認しましょう。

親・友人・知人から借りる

20万〜30万円もの金額になると、ご両親や友人・知人にとっても大金です。

借りるのが容易でないことはまず認識しておく必要があります。

親・友人・知人から20万〜30万円借りるのであれば、借りる理由や事情をきちんと説明する必要があるでしょう。

あなた自身が友人・知人から「何も言わず黙って俺に30万円貸してほしい」と言われても貸せないはずです。

借りる理由・事情について嘘はつかず、正直にお金に困っていることを話すことです。

また、正直に事情を話したからといって、必ずしも両親や友人・知人から20万〜30万円ものお金を借りられるものではありません。

お金に困っていることを話した結果、借りられずに信頼感だけを損ねるといったことにもなりがちです。

もし親・友人・知人から20万円〜30万円借りられた場合、金額が大きいだけに借用書を書くのをおすすめします。

給料の前借り

会社から20〜30万円を給料から前借りする方法も考えられます。

労働基準法第25条では病気や災害等の非常時には給料日前でも給料を支払うよう定めています。

使用者は、労働者が出産、疾病、災害その他厚生労働省令で定める非常の場合の費用に充てるために請求する場合においては、支払期日前であつても、既往の労働に対する賃金を支払わなければならない。

引用元:労働基準法第25条(非常時払)| e-Gov法令検索

ただしここで注意すべきは「既往の労働に対する賃金を」となっている点です。

給料の前借りで20〜30万円を借りるには、その前にすでに20〜30万円分の労働をしていないと借りられません。

そうなると毎月の給料の手取り分が20〜30万円を超えていることも条件になってきます。

結論としては給料の前借りで20〜30万円を借りるのは不可能ではないものの、借りれる人は給料が手取りで30万円以上ある方に限られます。

従業員貸付

従業員貸付制度とは会社の従業員向けに規定された社内融資制度のことす。

社内貸付制度などとも呼ばれ給料の前借りとは異なる制度です。

すべての会社が実施している制度ではなく、従業員貸付制度がある会社・ない会社があります。

金利や借入限度額、返済方法などは会社の規定によって異なります。

もし従業員貸付制度がある会社にお勤めであれば、会社から20〜30万円を借りれる可能性があります。

ただし会社からお金を借りるわけですから、申請するにはそれなりにもっともな理由が必要です。

子供の教育資金や住宅購入・リフォーム資金などの資金使途が一般的です。

こうした資金用途以外で従業員貸付制度でお金を借りようとするのは、社内での評価・評判にも影響するのでおすすめしません。

20万〜30万円借りたい時に注意すべき金策

ヤミ金・ソフト闇金からお金を借りない

ヤミ金で20万〜30万円ものお金を借りるのはまず金利がヤバいです。

1週間で2割、10日で3割などの高金利を要求されることはザラです。

融資条件に銀行口座の買取やキャッシュカードの譲渡を求められることもあります。

他では借りられないんでしょう?と足元を見て取引を持ちかけられますが、毅然とした対応が必要です。

また早く返済すれば金利が安くなるというわけでもないのがヤミ金の特徴です。

1週間後に返済する決まりで3日後に返済しても1週間分の金利を取られたりします。

仮に30万円を10日で3割の金利で借りれば10日後の返済は39万円にもなります。

ヤミ金には絶対に手を出してはいけません。

SNS・ネットの個人間融資を利用しない

TwitterやLINE等のSNSで「お金貸します」という個人間融資を行なっているようなアカウントも見かけます。

しかしこれらはヤミ金業者や特殊詐欺グループの可能性が極めて高いので関わってはいけません。

お金を貸す条件として運転免許証などの本人確認書類の画像や個人情報、銀行口座のキャッシュカード等を要求されることが多いです。

そしてこうして得た個人情報を悪用されるなど、お金を借りたい弱みにつけ込まれる被害が後を断ちません。

今は大手消費者金融各社でもSNS経由で副業やアルバイト募集の体裁で意図せず消費者金融に申込させられる、金銭を騙し取られる等の事案が増えていると注意を呼びかけています。

WebサイトやSNS等で儲かる、返済不要と偽り副業を誘引し、登録料/初期費用やサポート費用の名目で消費者金融への申込み及び借入れを指示する事案が発生しています。

引用元:副業・アルバイト詐欺にご注意ください | カードローン・キャッシングのレイク

2022年4月からの成人年齢引き下げ、2022年10月以降の物価上昇などの影響からか、こうしたSNS経由でのトラブルが非常に増えています。

SNSで知り合った人からお金を借りようとは絶対に考えないでください。

クレジットカードのショッピング枠の現金化は要注意

20万〜30万円用意するためにクレジットカードのショッピング枠の現金化を利用するのは注意が必要です。

クレジットカードの現金化とは、現金化業者の指定する品物をクレジットカードで購入し、その購入代金を購入者に手数料を引いて振込入金するスキームです。

品物を購入したが諸事情で返品して現金で返金を受けた、というのと同じ体の取引であるため、法律に抵触するものではありません。

しかしどのクレジットカード会社でも現金化を目的としたショッピング利用は会員規約で禁止しています。

当社は、会員が次の各号のいずれかの事由に該当した又は当社が該当したと判断した場合、会員資格を取消すことができ、加盟店等に当該カードの無効を通知又は登録することがあります。

(5)換金目的でカードを利用する等カードの利用状況が適当でないと当社が認めた場合。

引用元:カード会員規約|楽天カード

高額の不審な取引はクレジットカード会社側で確認が入ることがしばしばあります。

ここで現金化のための取引と判明すれば、会員規約に則ってカード利用を停止される恐れがあります。

クレジットカードのショッピング枠現金化で20万〜30万円ものお金を用意するのは不利益を被る可能性が大きくおすすめできません。

20万〜30万円を借りる以外で手に入れる方法

メルカリ・ラクマ・ヤフオク等で不用品を売却する

フリマアプリで不用品を売却して20万〜30万円を稼ぐのも借りる以外でお金を手にする方法の一つです。

それなりにまとまった金額にするために家の中で売却できるものはどんどん出品していきましょう。

20万〜30万円をフリマアプリで稼ぐのはかなり大変ですが、その経験をきっかけに物販ビジネスで独立する人も少なからずいます。

お金を稼ぐための貴重な経験をしていると思って取り組んでみるのも良いでしょう。

ただし20万〜30万円を手にするにはそれなりの期間も必要になります。

急いでお金を必要としている場合には向いていません。

ブランド品・時計・貴金属を買取してもらう

持っているブランド品や貴金属類を買取してもらう方法です。

20万〜30万円の売却益を得るには1品だけでは難しい場合も多く、複数の品物があるのがベターです。

買取の場合、店頭に持ち込むのはもちろん、出張買取や宅配買取にも対応している買取店があり、質屋に預けるのに比べると取引自体はラクです。

以下はブランド品の買取を行なっている主な買取業者の一覧です。

お手持ちのブランド品など買取可能な品物を一度査定だけでもしてもらうのがおすすめです。